Einzelaktien statt ETF: Einfache Strategie zur Geldanlage in Aktien

Einzelaktien locken mit Renditen weit jenseits der circa 10 Prozent, die ETF & Co. bieten. Die Frage ist nur, welche Aktien? Es liegt auf der Hand, dass nicht alle Aktien dieser Welt gut performen. Wie also diejenigen Aktien auswählen, mit denen man langfristig mehr verdient als mit den populären Welt-ETFs, dem S&P 500 und dem Nasdaq 100?

Hinweis 1: Wir garantieren Ihnen nicht, dass Sie die Indexfonds schlagen, wenn Sie die Tipps aus diesem Artikel befolgen. Wir halten es allerdings für „möglich bis gut möglich“.

Hinweis 2: Einzelaktien eignen sich aufgrund ihrer Volatilität vor allem für junge Menschen. Mit steigendem Alter sollte Vermögen von Einzelaktien zunehmend in Aktienfonds, Anleihen und Immobilien umgeschichtet werden.

Als ersten Schritt unserer Aktienwahl-Strategie bietet es sich an, die oben genannten Indexfonds genauer zu betrachten und zu überlegen, ob wir mit unserem eigenen kleinen Do-it-yourself-ETF genauso handeln wollen:

Verzicht auf Gewichtung der Aktien im Portfolio

Indexfonds gewichten, wir wollen aber darauf verzichten.

Gewichtete Zusammensetzung

Die Zusammensetzung der meisten Indexfonds ist nach der Marktkapitalisierung, also dem Gesamtwert der Aktien des jeweiligen Unternehmens, gewichtet.

Apple, Microsoft und Nvidia erreichen, Stand Aug. 2024, eine Marktkapitalisierung in Höhe von jeweils 3 Billionen EUR, während die Unternehmen am Ende der S&P 500-Liste auf weniger als 10 Milliarden, also circa 0,3 Prozent davon kommen.

Dadurch haben große Unternehmen einen viel größeren Einfluss auf die Kursentwicklung des betreffenden Indexfonds als kleinere Unternehmen.

Das hat theoretische Vor- und Nachteile. Große Unternehmen können tendenziell schwierige Phasen besser überstehen, da sie selbst größere Ressourcen haben und ihnen externe Akteure (Banken, Staat) eher zu Hilfe eilen („too big to fail“).

Andererseits liegt es nahe, dass ein sehr großes Unternehmen nicht mehr so viel Wachtsumspotential hat wie ein kleineres Unternehmen.

Die großen Unternehmen in einem Indexfonds stabilisieren also in der Theorie den Kurs des Fonds, verringern andererseits aber die Rendite.

Das ist, wie gesagt, die Theorie. Denn in der Praxis scheinen auch Giganten wie Apple immer weiter zu wachsen, und selbst bei (Stand Aug 2024) einem Unternehmenswert von 3,5 Billionen EUR scheint kein Ende in Sicht.

Das wirft die Frage auf, wie das sein kann. In relativ kurzer Zeit ist Apple auf das Dreifache angewachsen, ohne bahnbrechende, neue Produkte auf den Markt zu bringen.

Diese vordergründig widersprüchliche Entwicklung liegt – neben dem aktuellen Hype um künstliche Intelligenz – vor allem daran, dass die Entwicklung der Aktienkurse und die tatsächliche wirtschaftliche Entwicklung nicht zwangsläufig korrelieren.

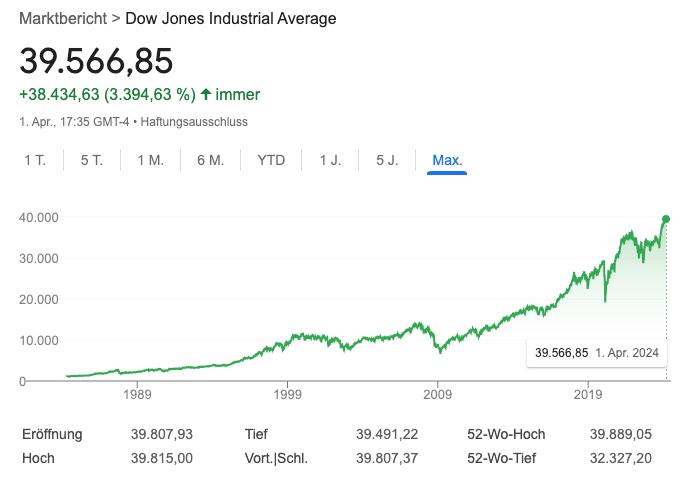

Denn ungeachtet der realen wirtschaftlichen Entwicklung gibt es ein mächtiges, paralleles und ziemlich lineares Phänomen:

Akkumulation und Konzentration von immer mehr Vermögen durch Erbschaft. In Deutschland allein werden jährlich geschätzte 500 Milliarden EUR vererbt. Weltweit gibt es unseres Wissens kein Land, in dem Erbschaften zu Standard- statt reduzierten Sätzen besteuert werden.

Auch in Deutschland bleiben nur circa 7 Milliarden, also lediglich 1,5% (!) des gesamten Erbschaftvolumens beim Staat hängen – der Rest landet bei den Empfängern.

Die – im Vergleich zu Arbeitseinkommen – rasante Anhäufung von Vermögen findet also weltweit statt. Eine allenfalls langsam wachsende Zahl von Erben häuft immer mehr Vermögen an und ist dann auf der Suche nach Anlagemöglichkeiten.

„Geld auf der Suche nach Anlagemöglichkeiten“ ist also, neben wirtschaftlicher Entwicklung, ein starker Treiber der Aktienkurse und mit dafür verantwortlich, dass auch vermeintlich „ausgewachsene“ Unternehmen wie Apple immer noch wachsen wie ein Start-Up.

Es ist hier eher das Geld, das nach einem sicheren und rentablen Hafen sucht und dabei, unter anderen, Apple findet, als dass Apple das Geld kraft eigenen wirtschaftlichen Handelns anziehen würde.

Aktienrückkäufe als weiterer Kurstreiber

Ein weiterer Faktor, der die Kurse von Aktien hochtreibt, sind die immer populärer werdenden Aktienrückkäufe durch die Unternehmen selbst.

Diese Methode der Kurspflege nutzen insbesondere US-Unternehmen gerne.

„Money Printer Go BRRRRR“

Obige Überschrift ist ein Internet-Meme (Ein Kulturphänomen), das sich über die Notenbanken und deren Gelddruckmaschinen lustig macht, mit denen diese (leichtfertig und unentwegt) neues Geld drucken, wobei die Maschinen dem Meme zufolge ein rattterndes Geräusch („Brrrrr…“) von sich geben.

Das vordergründig lustige Meme kristisiert die Notenbanken und zeigt auf, dass es im Prinzip auf Seiten der Notenbanken um einen denkbar trivialen Vorgang handelt, nämlich die Geldmaschinen „zum Rattern zu bringen“, während Verbraucher dadurch mit steigenden Preisen konfrontiert werden und nicht einfach irgendwelche Knöpfe drücken können.

Die stetige Erhöhung der umlaufenden Geldmenge durch frisches Geld, das die Notenbanken drucken, sowie die Inflation, die dadurch entsteht, ist schließlich der mutmaßlich wichtigste Grund für immer weiter steigende Kurse.

Da das Geld immer weniger wert wird, bleibt Anlegern keine andere Wahl, als ihr Geld möglichst profitabel anzulegen, um wenigstens den Wertverlust durch Inflation auszugleichen.

Keine Gewichtung bei unserem DIY-ETF

Aus Gründen der Praktikabilität und weil wir denken, dass wir es nicht benötigen, verzichten wir auf eine Gewichtung.

Praktikabel ist eine Gewichtung für unsere Bedürfnisse nicht, weil:

- …wir zur Diversifikation Dutzende Aktien halten wollen

- …die Aktien sehr unterschiedliche Preise haben, von zweistellig bis vierstellig.

- …ganze Aktien kaufen wollen statt Bruchteile, wie es z.B, bei Traderepublic möglich ist, um potentielle Verzögerungen oder andere Probleme beim etwaigen Transfer einzelner Aktien oder des ganzen Depots verringern wollen (obwohl Aktienbruchteile es erleichtern würden, unsere Aktienpakete auf dem gleichen Wert zu halten)

Dutzende Pakete („Positionen“) ganzer und unterschiedlich teurer Aktien anzulegen erfordert bereits etwas höhere Anlagesummen. Wollen Sie z.B. eine Aktie kaufen, die 1.500 EUR kostet, müssten Sie nach dem Prinzip, die Aktienpakete auf ungefähr dem gleichen Wert zu halten, alle anderen 20-40 Pakete auch auf etwa 1.500 EUR aufstocken.

Wollten Sie nun auch noch gewichten, wie es die ETFs tun, wäre die benötigte Anlagesumme noch größer. Von Apple mit mehr als 3 Billionen EUR market cap müssten Sie dann 100 mal so viel haben wie von Ihrem kleinsten Unternehmen mit 30 Mrd market cap.

Wenn die Aktie des kleinsten Unternehmens in Ihrem Portfolio 200 EUR kostet, müssten Sie also bei korrekter Gewichtung Apple für 20.000 EUR halten und dann nochmal fast ebeno viel in Microsoft und Nvidia.

Neben der Gewichtung nach market cap, die die meisten ETF anwenden, und unserem Prinzip, die Aktienpakete auf ungefähr gleichem Wert zu halten, gäbe es noch andere Vorgehensweisen:

- Methode „Buy the dip“: Sie füllen immer dort auf, wo der Kurs gerade dann schwächelt, wenn Sie frisches Anlagegeld haben (z.B. Gehaltseingang). Diese Methode wenden wir allerdings in der Praxis auch beim Prinzip „gleichmäßige Verteilung“ an. Da wir meist nicht genug frisches Geld haben, um alle 20-40 Aktienpakete auf einmal aufzustocken, kaufen wir sinnvollerweise, soweit möglich, diejenigen Aktien nach, deren Kurs nicht gerade auf dem historischen Höchststand (englisch: ATH oder „All Time High“) ist.

- Methode „Fluktuierende Gewichtung“: Sie gewichten freihändig bzw. nach eigene Prinzipien, und immer wieder um, z.B. nach Marktlage oder nach aktueller Einschätzung des Unternehmens

- Ein häufig zitierter Autor hält die Methode „Gewichtung nach Bruttoinlandsprodukt des Landes, in dem das Unternehmen sitzt“ für besser als die klassische Gewichtung nach market cap. Sieht man sich die Daten der interessanten Unternehmen an, dann zeigt sich aber, dass die alle im gleichen Land sitzen, nämlich in den USA. Die BIP anderer Länder sind unseres Erachtens irrelevant.

Wir benötigen die Gewichtung auch nicht aus Sicherheitsgründen, weil:

- …wir uns auf Unternehmen mit einer Mindestgröße (mind. ca. 30 Mrd. Marktkapitalisierung) beschränken

- …wir uns auf Unternehmen mit einer Historie hoher jährlicher Renditen beschränken

- …wir uns auf Unternehmen aus dem angelsächsichen und EU-Raum beschränken, wie es auch ETFs oft machen

Wir betrachten also jedes unserer 20 bis 40 Aktienpakete (= Unternehmen) als ein gleichwertiges Los und nehmen an, dass 30 Mrd Marktkapitalisierung in Kombination mit einer langjährigen Renditehistorie sowie einem Sitz in USA/EU ein Unternehmen stabil genug macht, um gleichberechtigt neben Apple & Co. in unserem Portfolio zu sein.

Würden wir, wie die großen ETF-Anbieter, Milliarden investieren, würden wir ebenfalls gewichten, um nicht mit unserem Investment den Kurs zu beeinflussen.

Doch diese Gefahr der Kursbeeinflussung besteht bei unseren vergleichsweise kleinen, jeweils bis zu sechsstelligen Aktienpaketen nicht. Beispiel: Aktien von 25 Unternehmen zu je circa 1.000 bis 100.000 Euro.

Statt zu gewichten bauen wir – zwecks Diversifizierung – eine ausreichend hohe Zahl (20-40) von Aktienpaketen unterschiedlicher Unternehmen mit jeweils ungefähr gleichem Wert auf.

Frisches Anlagegeld verteilen wir auf unsere 20-40 Aktienpakete, um sie ungefähr gleich wertvoll zu halten. Dabei kommt nicht jedes Unternehmen jedes Mal zum Zug, denn mit beispielsweise 2.000 EUR frischem Geld kann man eben nicht 30 verschiedene Aktien kaufen, wenn einige darunter bereits 700 EUR oder 1.500 EUR pro Stück kosten.

Anzahl der Unternehmen in ETFs

Professionelle ETFs enthalten 100 bis mehr als 1.000 Unternehmen. Wir beschränken uns, wie schon beim Verzicht auf Gewichtung, aus Gründen der Praktikabilität auf ca. 20-40.

Wir denken nicht, dass Privatanleger jemals eine dreistellige Anzahl unterschiedlicher Unternehmen in ihrem Aktienportfolio haben sollten. Das wird zu unübersichtlich und erscheint hinsichtlich der Diversifikation unnötig.

Auch sinkt mit zunehmender Diversifikation die Rendite. Die schlechteren Aktien im Portfolio ziehen die Gesamtrendite nach unten.

Daher wollen wir zwecks Risikominimierung zwar mehr als eine Handvoll, aber auch nicht unnötig viele Positionen (Unternehmen) im Depot.

Unternehmensgröße in ETFs

Im S&P 500 sind die kleinsten Unternehmen ca. 7 Milliarden EUR wert. Beim Nasdaq 100 haben die kleinsten ebenfalls einen einstelligen Millardenwert.

Wir beschränken uns auf Unternehmen mit mindestens circa 30 Milliarden EUR Marktkapitalisierung. Das ist eine Zahl, die wir uns nicht einfach vorab ausgedacht haben; vielmehr haben wir zunächst die derzeitigen Unternehmenswerte angesehen, um zu entscheiden, wo wir sinnvollerweise den Schnitt machen könnten.

Wir haben also die Regeln aufgestellt, nachdem wir uns einen Überblick über die Lage verschafft haben, und das ist auch richtig so.

Die Anforderung „Mindestgröße des Unternehmens“ stellen wir auf, da große Unternehmen tendenziell überlebensfähiger und weniger manipulationsanfällig sind. Staatliche Hilfen, Bankkredite oder der Turnover aus eigener Kraft ist wahrscheinlicher, je größer das Unternehmen ist.

Auch dürfte es externen Akteuren (Hedgefonds, Milliardäre, Banken) viel schwerer fallen, den Kurs großer Unternehmen in ihrem Sinne zu manipulieren.

Da wir 20 bis 40 Unternehmen final auswählen wollen, und die Vorauswahl etwas größer sein soll als das, mussten wir zunächst prüfen, bei welcher Mindestgröße uns überhaupt noch genug Auswahl bleibt.

An der NYSE (New York Stock Exchange) finden sich ca. 300 Unternehmen mit mindestens 30 Mrd. Wert, und an der Nasdaq sind es 90 Unternehmen.

Mit obigen Maßgaben (Mind. 30 Mrd. Market Cap, gelistet an NYSE oder Nasdaq) können wir nun aus mehr als 300 Unternehmen unsere 20 bis 40 auswählen.

NYSE & Nasdaq statt DAX

Laut Google werden in Deutschland folgende Firmennamen und Branchen oder Themen am häufigsten in Kombination mit dem Wort „Aktien“ gesucht, sortiert nach Häufigkeit:

- Wasserstoff

- KI

- Dividenden

- Cannabis

- Nvidia

- Lithium

- Daimler Truck

- DAX

- Uran

- Bayer

- Tesla

- Rheinmetall

- BASF

- Amazon

- Siemens

- Birkenstock

- VW

- Gamestop

- Paypal

Es wird klar, dass bei vielen Privatanlegern die Aktienwahl mit Brainstorming zu Unternehmensnamen und bekannten Marken statt mit Recherche beginnt. Es fällt einem dann „Porsche“ ein, weil tolle Autos, oder „Cannabis“, weil neuerdings legal oder „Rheinmetall“ wegen des Ukraine-Kriegs.

Die Kriterien „gutes Produkt“, „bekannte Marke“ und „positives Umfeld“ treffen zwar für die meisten renditestarken Aktien zu.

Doch der Umkehrschluss gilt nicht: Es gibt viele Unternehmen, auf die obige positive Kriterien (Produkt, Marke, Umfeld) zutreffen. Und doch steigen die Aktienkurse dieser Unternehmen eher langsam.

Auch wir werden uns ansehen, was das Unternehmen eigentlich macht, aber nur ganz oberflächlich und im Nachgang. Zunächst treffen wir eine Vorauswahl anhand der Aktienkurse der vergangenen 10 bis 30 Jahre.

Oft ist zu lesen, man könne die künftige Entwicklung nicht von der vergangenen ableiten.

Der Blick auf die historische Kursentwicklung ist aber das beste Mittel, das uns zur Verfügung steht.

Wir treffen unsere Vorauswahl in der Tat basierend auf den Aktienkursen der letzten 10 bis 30 Jahre.

Aus dieser Liste der Top-Aktien entfernen wir freihändig diejenigen Unternehmen, deren Zukunft wir kritisch sehen.

Da wir eine größere Auswahl haben, können wir es uns leisten, auf einige Aktien oder ganze Branchen zu verzichten.

Immer kaufen, nie verkaufen: Buy and Hold

Weniger ist mehr: Mit Aktien zu handeln ist zeitaufwendig und führt zu Frustration. Das Börsenwesen ist stark professionalisiert und gespickt mit Terminologie, virtuellen Konstrukten und fein verästelten Regularien.

Der Plan, als Privatanleger noch mehr als den ganz normalen Kursverlauf mitzunehmen, ist vor diesem Hintergrund sehr ambitioniert.

Mit Daytrading lässt sich etwas Gewinn machen, aber der Zeitaufwand, die emotionale Belastung, und die Tatsache, dass man kaum was dabei lernt und Jahre später auch keine Kenntnisse vorzuzeigen hat, machen es unterm Strich sehr unattraktiv, und wir raten sehr davon ab.

Daher kaufen wir immer nur und verkaufen nie. Abgesehen davon, dass sich Gewinnmitnahmen oft nicht auszahlen, da der Kurs später noch höher steigt und man diese Gewinne verpasst:

Der Verkauf ist ein steuerliches Ereignis und es wird gegebenfalls Kapitalertragssteuer abgeführt. Das Geld, das man als Kapitalertragssteuer abführt, hätte weiter arbeiten und Rendite erzielen können.

Buy and Hold performt langfristig sehr gut und erzeugt dabei sehr wenig Stress oder Zeitaufwand. Zudem wollen wir etwaige Steuerzahlungen weit nach hinten schieben, analog zum Steuerstundungseffekt von Vermögensverwaltenden GmbHs.

Time in the market beats timing the market

Diese Börsenweisheit besagt, dass Sie am Ende besser dastehen, wenn Sie Aktien lange liegen lassen (Time in the market) als wenn Sie versuchen, die Kurse vorauszusagen (Timing the market).

Den „Markt zu timen“ ist die moderne Variante der Saga vom „Stein der Weisen“, mit dem man unedle Metalle in Gold und Silber verwandeln könne.

Beispiel: Sie beobachten, dass Ihr – ganz indivuelles – Aktienportfolio als Ganzes seit Tagen tagsüber ca. 2% über den Anfangswert klettert und gegen Abend bis zu 2% unter den Anfangswert fällt.

Da liegt die Versuchung nahe, mittags oder nachmittags alles zu verkaufen, um es am Abend günstig wieder einzusammeln. Sie hätten dann 2 oder 3 Prozent an einem Tag verdient.

Das klappt dann auch bei einigen Ihrer Aktien und Sie machen hier 10 EUR, dort 50 EUR Gewinn, oder entsprechend mehr, wenn Ihre Positionen größer sind. Einige der Aktien bewegen sich an dem Tag kaum, und die verkaufen Sie auch nicht. So weit, so gut.

Doch bei einer Aktie kommen Sie nicht mehr rein. Nachdem Sie sie mittags verkaufen haben, steigt und steigt sie. Sie hoffen, dass sie vielleicht am nächsten Tag fällt, aber sie steigt immer weiter.

Jetzt haben Sie Opportunitätskosten: Sie partizipieren nicht an diesen Kurssteigerungen dieser Aktie. Hätten Sie nicht gehandelt, sondern nur gehalten, hätten Sie – bei weniger Zeitaufwand und Stress – mehr verdient.

Schließlich kaufen Sie diese Aktie, die Sie zwecks Gewinnmitnahme verkaufen und billiger zurückkaufen wollten, zu deutlich höherem Preis einige Tage später wieder.

Sie wollen diese Aktie haben und langfristig halten, und da absehbar ist, dass sie nicht mehr, wie erhofft, unter ihren Verkaufspreis von vor einigen Tagen fallen wird, bleibt Ihnen nichts anderes übrig, als den höheren Preis zu akzeptieren.