Azioni o immobili: quale è più sicuro, quale genera rendimenti più elevati?

Investire denaro: Azioni o immobili? Cosa è più sicuro, azioni o immobili? Per quale investitore sono più adatte le azioni, per quale gli immobili? Se si tratta di immobili: quante attività in immobili?

- Comunità: Classe di attività, orizzonte temporale, gruppo target

- Rendimento storico a confronto

- Effetto leva delle azioni vs. immobili

- Azioni ad inflazione patrimoniale vs. immobili

- Azioni a reddito passivo vs. immobili

Azioni vs. immobili: analogie

In linea di principio, le azioni e gli immobili sono molto diversi tra loro, ma entrambi gli investimenti appartengono alla stessa classe di attività. In entrambi i casi si tratta di beni tangibili. Se si approfondisce l’analisi di una delle due classi di attivi, esistono strategie diverse:

A seconda delle azioni (growth stocks? value stocks?) o degli immobili (high leverage o high equity? Aree speculative o vincitori conservativi a lungo termine?), ogni investitore troverà il “settore” giusto per lui. A seconda dell’approccio, sia gli investimenti azionari che quelli immobiliari possono essere adattati in modo flessibile in termini di rischio.

Sulla base di questa flessibilità, si può affermare in linea di principio che sia le azioni che gli immobili sono adatti in una certa misura a quasi tutti i tipi di investitori. Un altro elemento in comune è l’orizzonte temporale. Naturalmente entrambe le forme di investimento possono essere considerate speculative e a breve termine, ma nella maggior parte dei casi sia le azioni che gli immobili vengono investiti a medio-lungo termine.

Azioni e immobili sono simili anche per quanto riguarda il gruppo target. In fondo, entrambi gli investimenti sono possibili con piccoli importi mensili. È possibile creare un piano di risparmio azionario a partire da circa 50 euro al mese – anche se si pone la questione dei consigli azionari adeguati. Nel caso degli immobili, l’esborso mensile è leggermente superiore, a seconda del prezzo di acquisto e del rendimento. Tuttavia, una certa affidabilità creditizia è un requisito fondamentale.

Immobili vs. azioni: rendimento dell’investimento

Un’importante differenza tra gli investimenti immobiliari e quelli azionari risiede nella forma di finanziamento:

| Investimento immobiliare | Investimento azionario | |

|---|---|---|

| Finanziamento attraverso | Capitale preso a prestito | Azionariato |

| Rendimento del capitale proprio | Basso, poiché i tassi di interesse sono attualmente elevati | Basso, in quanto viene utilizzato molto capitale proprio |

- Se io, come investitore, utilizzo 10.000 euro di capitale proprio per un investimento azionario, posso aspettarmi un rendimento tra il 5 e il 7% annuo (questa è la media a lungo termine su un ETF MSCI World).

- Se come investitore metto 10.000 euro di capitale proprio in un investimento immobiliare, posso utilizzarli per acquistare un condominio del valore di circa 100.000-120.000 euro (ipotesi: i costi accessori di acquisto sono coperti dal capitale proprio).

A causa dell’attuale forte aumento dei tassi di interesse, il rendimento del capitale proprio nell’acquisto di un immobile è attualmente piuttosto basso con un finanziamento a debito al 100%. Il potenziale aumento di valore e la protezione dall’inflazione non sono ancora presi in considerazione. Nel settore degli investimenti si parla spesso di effetto leva. Descrive l’effetto leva che si crea generalmente con l’assunzione di prestiti. In pratica, questo effetto leva viene utilizzato per gli immobili, ma solo raramente per le azioni.

La leva finanziaria è uno strumento per sfruttare al meglio una piccola quantità di capitale proprio

Nel caso delle azioni, la leva finanziaria può essere utilizzata acquistando derivati o accendendo un prestito Lombard. Con i derivati, l’investitore può acquisire più posizioni di quanto sarebbe possibile con il capitale proprio investito. Con un prestito Lombard, l’investitore contrae un prestito sul suo conto titoli e riceve dalla banca i fondi per acquistare azioni, a prezzi di conseguenza elevati. Il trading con la leva finanziaria comporta sempre il rischio di una perdita totale e non è quindi adatto ai principianti.

Investire denaro in immobili – la maggior parte delle persone pensa che questo richieda molto denaro proprio. Ma non è così, perché di solito ha senso che l’investitore copra con il capitale proprio solo le spese accessorie all’acquisto (spese notarili e catastali, nonché l’imposta di trasferimento del terreno ed eventuali costi dell’agente immobiliare). L’intero prezzo di acquisto viene finanziato.

L’effetto leva per gli immobili si ottiene con un normale prestito bancario. Come mostrato in precedenza, il finanziamento a debito ha attualmente un effetto piuttosto negativo sui rendimenti. Nel caso degli immobili, il rischio è molto limitato, in quanto non ci si può aspettare un’elevata perdita di valore.

Inflazione patrimoniale azioni vs. immobili

Durante la crisi del coronavirus all’inizio del 2020, le banche centrali di tutti i continenti hanno pompato miliardi su miliardi nella massa monetaria, quasi di pari passo, per rimettere in moto l’economia globale. Questa misura ha inevitabilmente portato a un aumento della massa monetaria (“Broad Money Supply M2”). In termini pratici, ciò significa che sempre più dollari, euro e rimesse sono stati distribuiti tra una quantità costante di beni come proprietà, oro, bitcoin e azioni. Anche un bambino può capire a cosa può portare: inflazione e aumento dei prezzi dei beni. La conseguenza dell’aumento dell’inflazione è la perdita del potere d’acquisto del denaro.

Anche la guerra in Ucraina sta facendo salire il tasso di inflazione. Lo scoppio della guerra ha conseguenze economiche ancora maggiori: aumento dei tassi di interesse e dei prezzi dell’energia, strozzature nelle forniture, carenza di petrolio e gas.

Azioni a reddito passivo vs. proprietà

Quando si tratta di generare reddito passivo, poche cose sono più adatte dell’acquisto e dell’affitto di un immobile. Sebbene sia possibile generare reddito passivo anche con le azioni, è importante assicurarsi che le azioni paghino dividendi. In questo caso, però, il valore dell’azione non subisce forti aumenti.

Le azioni di crescita in genere non pagano dividendi, quindi gli investitori devono decidere se vogliono ottenere un reddito regolare dalle loro transazioni azionarie o speculare su un aumento di valore. Con gli immobili, invece, sono possibili entrambe le cose:

- L’immobile genera un reddito da locazione, che può essere visto come una sorta di dividendo – che viene distribuito mensilmente.

- L’aumento di valore dell’immobile che si realizza con la vendita è l’equivalente di un guadagno sul prezzo delle azioni.

La proprietà potrebbe quindi essere descritta come l’azione migliore: Basso investimento azionario grazie alla leva del debito, dividendo mensile grazie al regolare reddito da locazione e partecipazione alla crescita del valore del mercato immobiliare.

Rendimento storico delle classi di attività

Se un investitore si trova di fronte alla decisione azionari o immobiliari, si pone la domanda a posteriori: cosa c’è da dire sui rendimenti storici di queste classi di attività? Per confrontare le azioni e gli immobili in modo ragionevolmente “equo”, dobbiamo tenere presente una cosa: Le azioni vengono normalmente utilizzate dal tipico investitore privato senza ricorrere a prestiti. Il capitale disponibile per la pensione viene investito, non si contrae alcun prestito.

La proprietà come investimento di capitale, dove ha senso contrarre un mutuo per la costruzione, è fondamentalmente diversa. Oggi il tasso di interesse di riferimento nell’eurozona è del 4,50% a causa dell’elevata inflazione. Ciò significa che abbiamo un’inversione di tendenza nei tassi d’interesse, che indirettamente porta ad un aumento dei tassi d’interesse sui prestiti. Ciò significa che la leva finanziaria è ora un po’ più debole.

Rendimento storico MSCI World

Il rendimento generato da un investimento nell’MSCI World può essere utilizzato come benchmark per gli investimenti immobiliari. Prendiamo in considerazione il periodo dal 1987 a oggi. Durante questo periodo, il rendimento medio annuo è stato dell’8,01%.

Rendimento storico degli immobili

Per un immobile in affitto come investimento, prima della svolta dei tassi di interesse si poteva prevedere un rendimento del capitale proprio del 10-25% con un investimento di capitale di debito del 100%. Se l’investitore volesse utilizzare più capitale proprio – ad esempio, raccogliendo il 20% del prezzo di acquisto con fondi propri e finanziando solo l’80% – potrebbe aspettarsi un ritorno sul capitale proprio del 5-10%.

Nota bene: queste cifre non tengono conto dell’aumento di valore degli immobili in Germania. Le percentuali indicate si riferiscono alla crescita del patrimonio attraverso il reddito da locazione. Per avere un quadro completo, bisognerebbe aggiungere l’aumento di valore, che aumenterebbe ulteriormente i rendimenti.

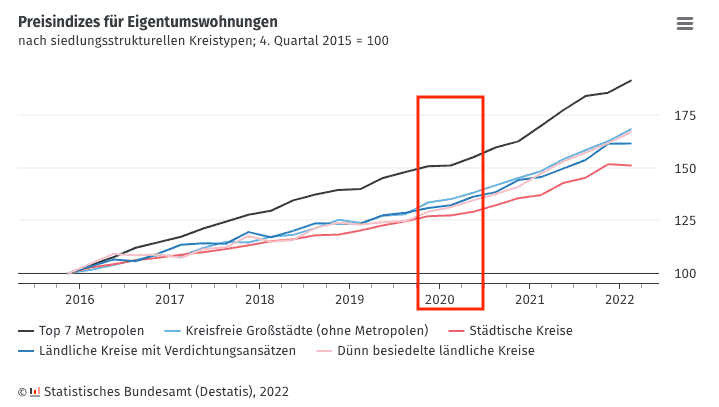

La crisi del coronavirus nel 2020 ha dimostrato quanto siano stabili i valori immobiliari rispetto alle azioni. I mercati azionari sono crollati fino al 30% al loro picco, mentre gli immobili hanno continuato la loro costante tendenza al rialzo.

I condomini non hanno quasi perso valore durante il periodo di Corona.

Conclusione: confronto tra proprietà e azioni

Nel confronto tra azioni e proprietà, la proprietà è la chiara vincitrice. Ciò significa che non dovete scegliere tra rendimenti regolari o aumento del valore della proprietà. Nonostante alcune somiglianze, la proprietà ha molti più vantaggi e manda il titolo in tavola nel secondo round.

Per inciso, la combinazione di entrambe le classi di attività non si esclude a vicenda, anzi. In linea di principio, le azioni e gli immobili costituiscono un ottimo tandem:

- In tempi di recessione economica, quando le azioni hanno spesso una performance negativa, gli immobili beneficiano dei bassi tassi di interesse (prestiti favorevoli e aumento del valore attraverso il valore degli utili capitalizzati).

- Nei periodi di ripresa economica, sia le valutazioni delle azioni che i tassi di interesse aumentano. Poiché i prezzi degli immobili aumentano contemporaneamente, gli investitori diversificati traggono il massimo vantaggio da questa combinazione di azioni e immobili.

Saremo lieti di consigliarvi la combinazione ottimale di entrambe le classi di attività. Con il nostro pacchetto a 360° per gli investimenti immobiliari, saremo lieti di accompagnarvi nel percorso verso il vostro primo (o prossimo) investimento immobiliare.