Nessun crollo del mercato azionario nel 2023: I prezzi delle azioni scenderanno nel 2024?

Gli investitori si sono quasi abituati alle cifre rosse. L’ultimo minimo è stato raggiunto nell’ottobre 2023 e da allora i prezzi sono tornati a salire. Dall’aprile 2024 si è addirittura sviluppato un vero e proprio rally dei prezzi. Il DAX è più che raddoppiato rispetto all’ultimo minimo della primavera 2020. Ma siamo minacciati da un crollo del DAX nel 2024? Cosa potrebbe portare a un crollo del mercato azionario nel 2024? Le ragioni delle turbolenze dei mercati sono molteplici:

- La guerra in Ucraina è in corso dal febbraio 2022. L’invasione russa sta avendo un forte impatto sull’intera economia globale. Il risultato: mercati azionari molto volatili. Uno dei motivi sono le sanzioni contro la Russia.

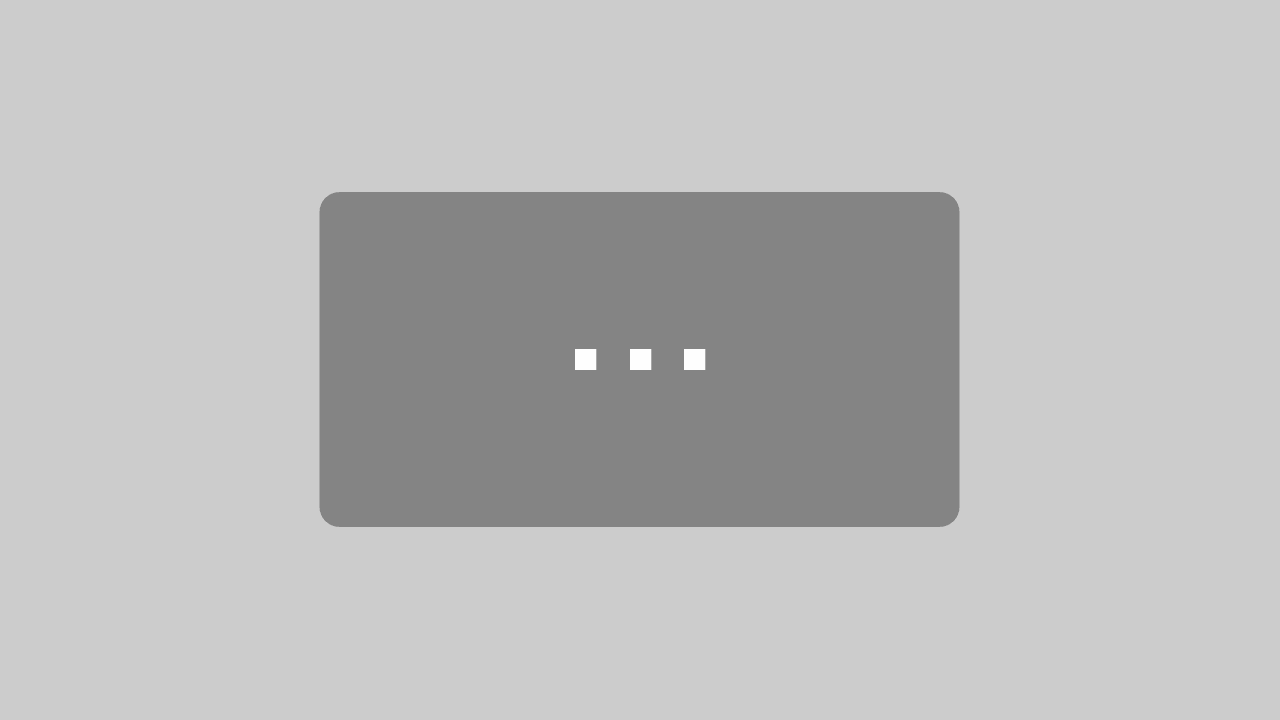

- Di conseguenza, i prezzi del petrolio e del gas sono aumentati bruscamente dal 2022. L’aumento dei prezzi delle materie prime e dell’energia è ancora avvertito dai consumatori in molti luoghi.

- Tuttavia, da settembre dello scorso anno i prezzi del gas sono tornati a scendere. Il prezzo del gas è attualmente più basso rispetto a prima della guerra in Ucraina. Gli scienziati spiegano questo fenomeno con i mesi invernali miti e la quantità di gas risparmiata nelle centrali elettriche e nelle case.

Il prezzo medio del gas per i nuovi clienti in Germania è in calo da settembre 2022 (fonti: Verivox, NDR, al 02 novembre 2023).

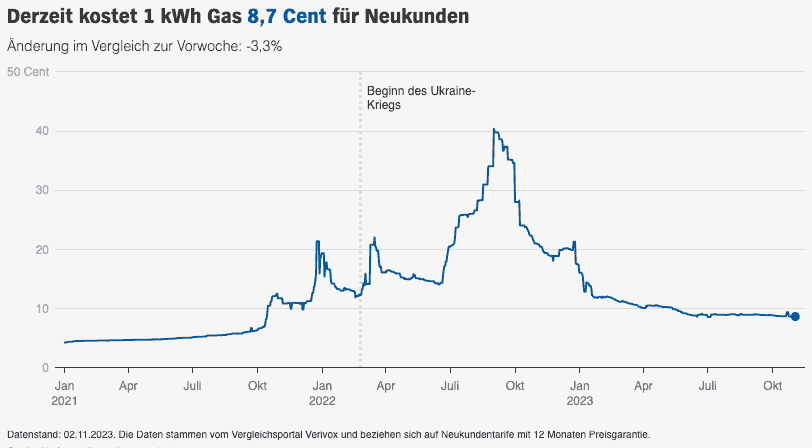

- Un’altra conseguenza: l’inflazione è aumentata nel 2023, in parte a causa della guerra in Ucraina. Nel frattempo, a partire dall’aprile 2024, il tasso d’inflazione si è un po’ calmato, ma i prodotti alimentari e l’energia in particolare sono ancora relativamente sovraprezzati.

Tasso di inflazione Germania, Ufficio Federale di Statistica marzo 2024

- La politica monetaria è sempre più restrittiva sia negli Stati Uniti che in Europa. La Federal Reserve statunitense ha recentemente aumentato i tassi di interesse di riferimento di 0,25 punti percentuali a causa dell’aumento del tasso di inflazione. Dalla fine di luglio 2023, il tasso di inflazione ha raggiunto il livello più alto degli ultimi vent’anni, pari al 5,50%, e la Fed lo manterrà (ad aprile 2024). La Banca Centrale Europea aveva già aumentato il tasso di interesse di riferimento più volte nel 2022. Ulteriori aumenti sono seguiti nel 2023. Il tasso di interesse di riferimento della BCE è attualmente pari al 4,50% ed è stato lasciato a questo livello anche nell’ultima riunione della BCE nel marzo 2024. Il risultato è un’ulteriore pressione sui mercati, come gli investitori hanno recentemente avvertito dolorosamente.

- L’aumento dei tassi di interesse di riferimento provoca generalmente un aumento dei costi di finanziamento. Ciò è molto importante per gli operatori del mercato azionario, in quanto essi dipendono in modo particolare dall’evoluzione dei tassi d’interesse della Federal Reserve statunitense.

- Le catene di approvvigionamento interrotte dalla pandemia di coronavirus si ripercuotono su molti settori dell’economia.

- Anche l’attuale conflitto tra Taiwan e Cina sta avendo un enorme impatto sull’economia globale. Tra questi, ad esempio, i problemi di approvvigionamento per l’elettronica e i prodotti finiti.

- La crisi immobiliare cinese sta avendo un impatto anche sul mercato azionario tedesco. Nell’agosto di quest’anno il gruppo immobiliare cinese Evergrande ha chiesto la protezione dei creditori negli Stati Uniti a causa dei suoi debiti eccessivi di oltre 300 miliardi di euro. Questa notizia ha avuto un impatto anche sul DAX.

Le cause di un crollo del mercato azionario possono essere molteplici e ogni singolo crollo ha una sua dinamica. Ma facciamo prima un passo indietro. Quasi tutti hanno sentito parlare del crollo di alcune azioni e del nervosismo degli investitori. Succede di tanto in tanto. Ma molti non si rendono conto di quando si tratta effettivamente di un crollo del mercato azionario. In questo articolo, quindi, vogliamo chiarire le domande: “Che cos’è un crollo del mercato azionario?”, “Siamo di fronte a un crollo del mercato azionario nel 2024?” e “Quali sono le previsioni del mercato azionario per il 2024?”. Un crollo del mercato azionario è un crollo drastico del mercato azionario. Ma come avviene?

- Nel 2022, ad esempio, i mercati azionari sono scesi di oltre il 12% (fonte: ETF News).

- A differenza degli investimenti immobiliari, ci sono vendite emotivamente motivate – “basta uscire” è spesso il motto quando si vende spontaneamente.

- Gli shock esterni sono un fenomeno particolare, come si è visto con lo scoppio della crisi del coronavirus all’inizio del 2020. Gli investitori temevano che la crisi avrebbe portato a significative perdite di valore. Hanno quindi venduto grandi quantità di azioni per rimanere liquidi. Tuttavia, non c’erano acquirenti per le azioni vendute. Di conseguenza, i prezzi sono crollati in pochissimo tempo.

- Tuttavia, lo scoppio di una bolla speculativa può anche causare un crollo bancario nel 2024. Questo potrebbe essere innescato da vari fattori esogeni come la politica della banca centrale della Fed, la guerra in Ucraina, una recessione imminente o il prossimo evento del “Cigno Nero”.

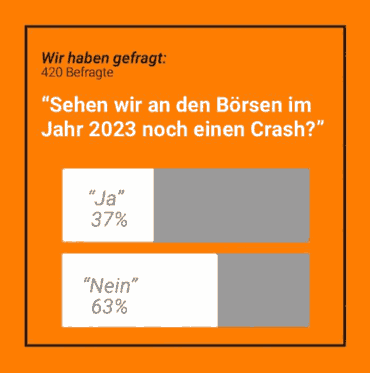

Sondaggio sul crollo del mercato azionario 2023: la maggioranza non si aspetta un crollo

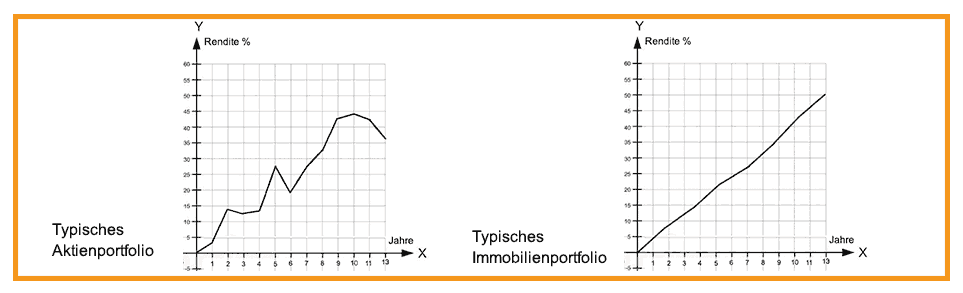

Il portafoglio azionario è più stressante per gli investitori rispetto a un immobile in affitto con rendimenti costanti.

Sebbene il rendimento del portafoglio azionario sia positivo nel lungo periodo, gli immobili in affitto sono molto meno soggetti a crolli e hanno un rendimento più elevato e costante* (fonte: illustrazione propria).

*Si tratta di uno sviluppo esemplare. In linea di principio, naturalmente, è possibile ottenere rendimenti completamente diversi con un portafoglio azionario.

Come si sviluppa una bolla azionaria?

Una bolla azionaria si verifica quando c’è grande euforia sul mercato azionario e la domanda continua a crescere. L’aumento della domanda provoca anche un aumento del prezzo delle azioni, il che significa che il rapporto tra il valore dell’azienda e il prezzo delle azioni non è più equilibrato. Il prezzo dell’azione non corrisponde più al suo valore reale. È sopravvalutata. Di solito questo fenomeno si manifesta solo dopo un certo lasso di tempo.

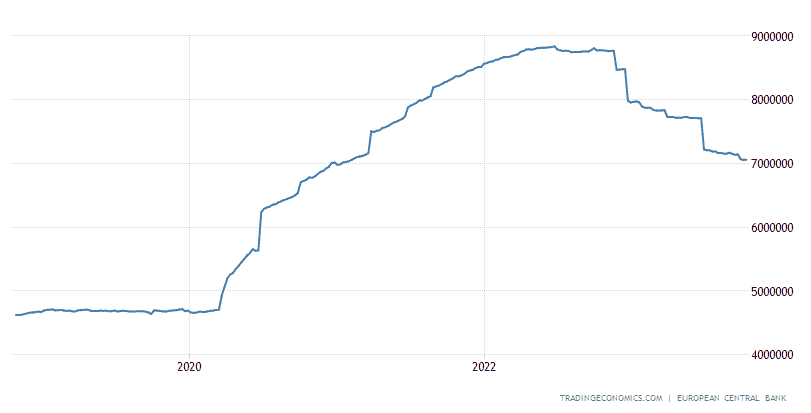

Tuttavia, la bolla speculativa si è già formata e scoppia non appena questo squilibrio diventa evidente. Di conseguenza, gli investitori vogliono vendere le loro azioni il più rapidamente possibile. La bolla speculativa spiegata in modo semplice: molti investitori investono in azioni sopravvalutate. Ma c’è anche un altro scenario: la BCE stampa da tempo enormi quantità di denaro (così come le altre principali banche centrali di Stati Uniti, Cina e Giappone):

La massa monetaria della BCE si sta lentamente riducendo (fonte).

Questo ha portato a un aumento della quantità di denaro, che è stato investito in azioni, proprietà, oro, ecc. I prezzi sono aumentati perché la crescente quantità di denaro è stata distribuita sullo stesso numero di azioni, proprietà, oro, ecc. Il fatto che i prezzi degli asset tangibili siano in forte aumento non significa automaticamente che sia in atto una bolla. Molti cosiddetti esperti lo ignorano.

Quando scoppierà la bolla del mercato azionario? Cosa causerà il potenziale crollo del mercato azionario nel 2024?

Il mercato azionario si basa sulla fiducia. Se si forma una bolla, dipende quindi dal fatto che gli investitori abbiano fiducia che l’azienda continuerà a corrispondere al valore dell’azione. Se questa fiducia viene meno, gli investitori sono propensi a vendere le azioni della società il più rapidamente possibile. Di conseguenza, l’offerta è superiore alla domanda. La conseguenza naturale è che il prezzo scende: Il prezzo scende. Più gli investitori vendono le loro azioni, più il prezzo scende. Gli investitori dovrebbero quindi agire il più rapidamente possibile. Più aspettano, più perdono denaro e peggiorano le conseguenze di un crollo del mercato azionario. A meno che non si riesca a resistere a un crollo del mercato azionario e ad aspettare che il prezzo delle azioni si riprenda e torni a salire.

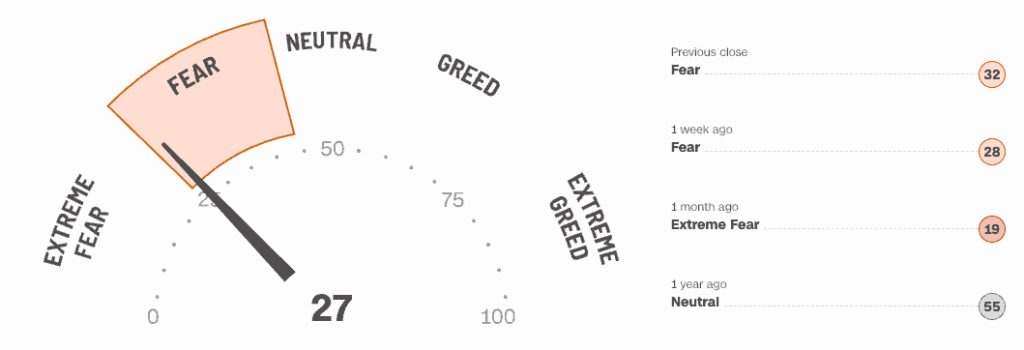

La paura e l’avidità determinano il mercato

Pochi investimenti sono così carichi di emozioni come quelli azionari. Il mercato azionario è in gran parte guidato da due emozioni: la paura e l’avidità. Se prevale la paura, come nello scenario descritto sopra, gli investitori vogliono liberarsi delle loro azioni e i prezzi scendono. Se tutto va bene, la gente diventa avida e la domanda cresce. I prezzi aumentano. Ecco perché esiste il cosiddetto Fear & Greed Index.

Questo indice mostra in quale fase si trova attualmente un mercato. Vengono presi in considerazione diversi fattori. Tra l’altro, osserva come sta cambiando il comportamento degli investitori nei confronti del rischio. Ad esempio, i titoli di Stato sono considerati una forma di investimento sicura. Se le azioni sono più popolari delle obbligazioni, questo indica che la tendenza è più verso l’avidità che verso la paura.

Vengono inoltre confrontati il volume di scambi di acquisti e vendite di azioni e il volume di scambi di azioni in crescita e in calo. In totale, si ottiene un valore che indica se il mercato è dominato dalla paura o dall’avidità. In caso di crollo del mercato azionario, il valore è ben al di sotto di 50. Chiunque segua regolarmente questo indice e sia a conoscenza delle cause di un crollo del mercato azionario può stimare approssimativamente quando o se un crollo del mercato azionario è in arrivo.

Indice di paura e avidità (fonte: CNN; al 02.11.2023)

Come proteggersi da un crollo del mercato azionario

Lo scoppio di una bolla azionaria dipende da fattori soggettivi, che a loro volta sono determinati dal comportamento dei singoli investitori. È quindi molto difficile evitare che la bolla scoppi. Sempre più dilettanti entrano nel mercato, il che significa che le emozioni e i fenomeni psicologici di massa stanno diventando sempre più importanti. È vero che i governi e le banche centrali hanno la possibilità di attutire i crolli dei prezzi o di intervenire a livello normativo prima che si sviluppi una bolla. Tuttavia, gli investitori privati hanno poche possibilità di influenzare o fermare un crollo del mercato azionario.

Cosa possono fare concretamente gli investitori

- È quasi impossibile proteggersi da un crollo del mercato azionario. Tuttavia, gli investitori possono proteggersi dalle conseguenze di un crollo del mercato azionario. Le azioni sono sempre valutate in termini di capacità di guadagno futuro di una società. Se la crescita potenziale delle vendite non è più proporzionale alla valutazione attuale dell’azione, è necessario essere prudenti. Per poter valutare il rapporto tra la valutazione potenziale e quella attuale, è utile esaminare i dati principali. Il video seguente illustra il rapporto tra la valutazione dell’azienda e la crescita delle vendite.

- Le conseguenze negative di un crollo possono essere ridotte al minimo anche se gli investitori distribuiscono il loro denaro in diverse categorie di investimento: Gli immobili, ad esempio, sono meno speculativi. L’investimento nel valore degli asset può essere decisivo in questo caso. Mentre le azioni sono soggette a variazioni di valore giornaliere dovute a rapide compravendite, il valore degli immobili rimane relativamente stabile. Ciò significa che l’immobile non è influenzato dalle fluttuazioni di prezzo a breve termine e offre quindi una maggiore sicurezza.

- Tuttavia, se non volete affidarvi esclusivamente agli immobili, dovreste investire almeno in parte in essi. La diversificazione del rischio è una questione esistenziale quando si investe un capitale. È quindi sensato ripartire il proprio patrimonio. Un investitore che perde solo il 10% del suo patrimonio durante un crollo del mercato azionario si trova in una posizione molto migliore rispetto a chi ha investito tutto il suo patrimonio in titoli. La diversificazione del rischio non va quindi sottovalutata. La correlazione negativa tra azioni e immobili è molto bassa, pari a -0,14%. Con una correlazione vicina allo 0, si può presumere che il valore di un investimento (ad esempio, le azioni) non si svilupperà in linea con il valore di un altro investimento (ad esempio, gli immobili). Inoltre, con una volatilità inferiore al 3%, l’immobile offre una bassissima suscettibilità alle fluttuazioni. Una transazione azionaria rischiosa può quindi essere meravigliosamente coperta.

- Per evitare di andare a picco in caso di crollo del mercato azionario, la diversificazione del rischio non è l’unico fattore importante. Gli investitori azionari dovrebbero anche assicurarsi di non investire tutto il loro patrimonio, ma solo la parte del patrimonio di cui possono fare a meno in caso di dubbio. Se questo non viene rispettato, nel peggiore dei casi gran parte del patrimonio può andare in fumo in caso di crollo del mercato azionario. Una riserva di liquidità offre un’ulteriore protezione. Se l’intero patrimonio investito viene effettivamente perso, un certo “gruzzolo” in cassaforte può essere di importanza cruciale.

Conclusione: cosa protegge da un crollo del mercato azionario?

In linea di principio, gli investitori non dovrebbero puntare tutto su un unico paniere. Investire in attività tangibili è sempre consigliabile. Certo, anche le azioni sono un bene tangibile, ma anche in questo caso vale il principio della diversificazione del rischio. Un portafoglio composto da azioni, immobili e altri beni materiali offre una sicurezza decisamente maggiore rispetto a un portafoglio di sole azioni.

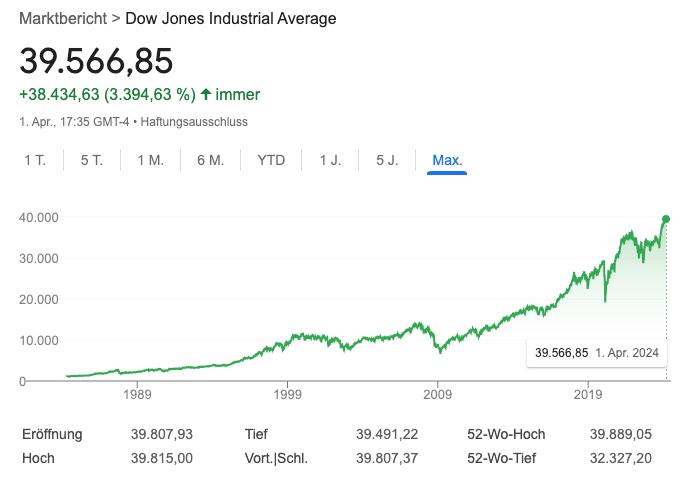

Sviluppo del mercato azionario nel 2024

L’andamento del mercato azionario nel 2024 è stato caratterizzato da una corsa al recupero sia negli Stati Uniti che in Germania. Il Dow Jones è raddoppiato rispetto al minimo del marzo 2020.

Il Dow Jones raddoppia da marzo 2020, fonte Google

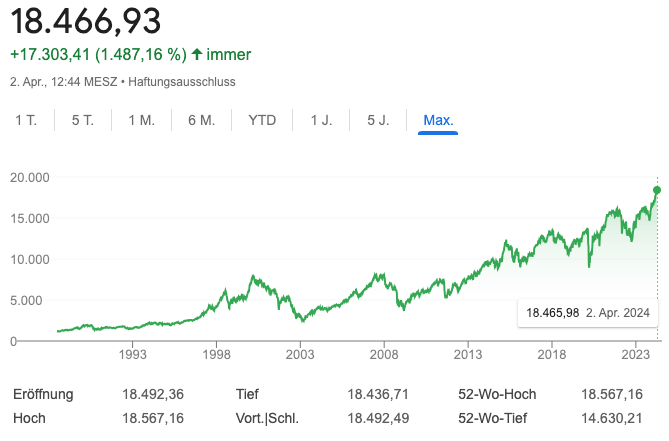

Il DAX ha sovraperformato il Dow Jones e ha addirittura più che raddoppiato:

DAX più che raddoppiato da marzo 2020, fonte Google

Il 2023 è stato un anno di cauto ottimismo sul mercato azionario. Dopo diversi mesi di rialzi, nell’ottobre 2023 si è verificato un nuovo mercato orso (crollo), come nell’ottobre precedente, prima che le azioni riprendessero la loro corsa al rialzo. Anche se di solito le azioni si riprendono più volte, rimane l’incertezza di periodi di siccità più lunghi, che possono arrivare nel momento più sfavorevole, ovvero quando si vuole o si deve incassare una parte delle proprie azioni.

Infine, non dimenticate: Il divario tra ricchi e poveri si sta allargando e la società sta diventando sempre più divisa. Mentre le classi medie e basse diventano sempre più povere, i ricchi diventano sempre più ricchi. Supponendo che vengano concessi solo pochi prestiti, è ovvio che saranno concessi a persone con un buon rating di credito. Ciò significa che i ricchi possono beneficiare della leva finanziaria, mentre agli altri viene negata. La ricchezza può così aumentare anche in tempi di crisi.

Cosa ci dice contro un crollo del mercato azionario

L’alto livello di indebitamento dei paesi e delle aziende di tutto il mondo si oppone a una riduzione sostenuta degli aiuti da parte della Fed e della BCE. Sebbene le banche centrali stiano temporaneamente riducendo gli aiuti e aumentando i tassi di interesse, non è certo se rivedremo o meno i tassi di interesse storicamente bassi del passato.

Il finanziamento del bilancio nazionale gioca naturalmente un ruolo importante. I Paesi fortemente indebitati dipendono molto dal denaro a basso costo, controllato dalle banche centrali. Un ulteriore sostegno da parte di nuova moneta sarebbe quindi più che auspicabile anche dal punto di vista dello Stato.

Tuttavia, diventa sempre più difficile valutare lo sviluppo del mercato. Dopo tutto, ora ci sono sempre più investitori al dettaglio oltre a quelli istituzionali. La psicologia delle masse sta acquistando influenza. Questo può svilupparsi in meglio o in peggio. Il fattore decisivo è l’emozione umana che, come già detto, oscilla tra paura e avidità. Il miglior esempio di questo fenomeno di massa è la corsa alle azioni GameStop da parte della comunità WallStreetBets all’inizio del 2021, quando milioni di piccoli investitori si sono organizzati su forum internet per acquistare azioni della storica società GameStop, presa di mira dai venditori allo scoperto. Di conseguenza, il prezzo delle azioni GameStop si è moltiplicato nel breve periodo.

L’investimento in azioni diventerà quindi ancora più complesso in futuro. In sintesi, una solida analisi dei valori azionari e un’ampia base d’investimento costituita da azioni, immobili e altri beni materiali è una buona base per la sicurezza finanziaria.