Il valore del denaro diminuisce con l’inflazione, ma cosa succede agli immobili?

Cosa significa inflazione? Inflazione significa che il vostro denaro perde il suo precedente potere d’acquisto e perde valore. Le ragioni possono essere diverse. Abbiamo già assistito a un aumento dell’inflazione durante la crisi del coronavirus, quando l’economia è crollata bruscamente. Gli effetti di questo fenomeno si fanno ancora sentire: problemi alla catena di approvvigionamento e aumento dei costi di produzione di beni e materie prime. Oggi, ulteriori restrizioni dovute alla guerra in Ucraina alimentano l’inflazione. Tra questi, l’aumento dei prezzi delle materie prime, dell’energia e dei generi alimentari.

Le banche centrali stampano nuova moneta, il che significa che il denaro esistente ha meno valore, indipendentemente dalla sua forma (contanti o depositi bancari). L’inflazione attuale in Germania è la seguente:

| Gennaio 2023 | 8,7% |

|---|---|

| Febbraio 2023 | 8,7 % |

| Marzo 2023 | 7,4 % |

| Aprile 2023 | 7,2% |

| Maggio 2023 | 6,1 % |

| Giugno 2023 | 6,4 % |

| Luglio 2023 | 6,2% |

| Agosto 2023 | 6,1 % |

| Settembre 2023 | 4,5 % |

| Ottobre 2023 | 3,8 % |

| Novembre 2023 | 3,2% |

Fonte: Ufficio federale di statistica

L’inflazione colpisce quindi principalmente le attività monetarie. Ma che dire dei beni materiali? In primo luogo, dobbiamo renderci conto che non tutti i beni materiali sono uguali. Nel nostro articolo su azioni e immobili abbiamo già affrontato il tema dell’inflazione degli immobili. Sia le azioni che gli immobili sono beni materiali.

In linea di principio, le azioni offrono una protezione contro l’inflazione, ma poiché il mercato azionario è soggetto a forti fluttuazioni, l’investimento in titoli è una questione speculativa. Un immobile può compensare l’aumento del tasso d’inflazione aumentando allo stesso tempo il reddito da locazione, il che significa che gli investitori amanti della sicurezza potrebbero concentrarsi maggiormente sugli immobili d’investimento.

Come rendersi indipendenti dall’inflazione. Nel lungo periodo, gli investitori immobiliari godono generalmente di un significativo aumento di valore. Ma come mai alcuni beni aumentano di valore e altri perdono? Il segreto non sta nella spezia, ma nella scarsità di un bene. I beni scarsi sono beni le cui risorse sono limitate. Tra questi vi sono l’oro, il petrolio, le proprietà, ecc.

Le risorse non possono essere esaurite e aumentate all’infinito, il che significa che è possibile ottenere un prezzo più alto rispetto ai beni liberi, che sono disponibili in quantità illimitata. Una quantità crescente di denaro viene distribuita sulla stessa quantità di beni di prima dell’aumento dell’offerta di moneta. La conseguenza è l’aumento del valore di beni come le proprietà e le azioni.

Guerra e proprietà in Ucraina

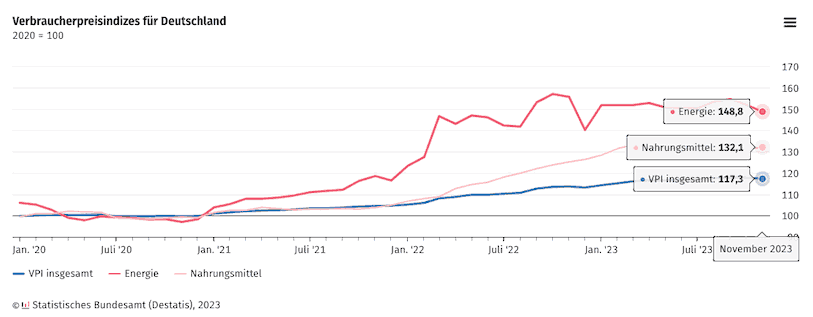

Dopo lo scoppio della guerra in Ucraina il 24 febbraio 2022, possiamo osservare le drammatiche conseguenze umanitarie ed economiche in tutto il mondo. Milioni di persone provenienti dall’Ucraina sono in fuga. Le strozzature nelle forniture, già causate dalla pandemia di coronavirus, si sono ulteriormente aggravate. I prezzi dell’energia sono diventati estremamente cari. Inoltre, c’è una carenza di beni in diverse aree, tra cui il grano. Questo ha portato a un aumento significativo dei prezzi dei prodotti alimentari, come si può vedere nel grafico:

Dal 2020, i costi dell’energia sono aumentati in modo sproporzionato del 48,8% e i prodotti alimentari del 32,1 I prezzi al consumo complessivi nel novembre 2023 sono più alti del 17,3% rispetto al 2020.

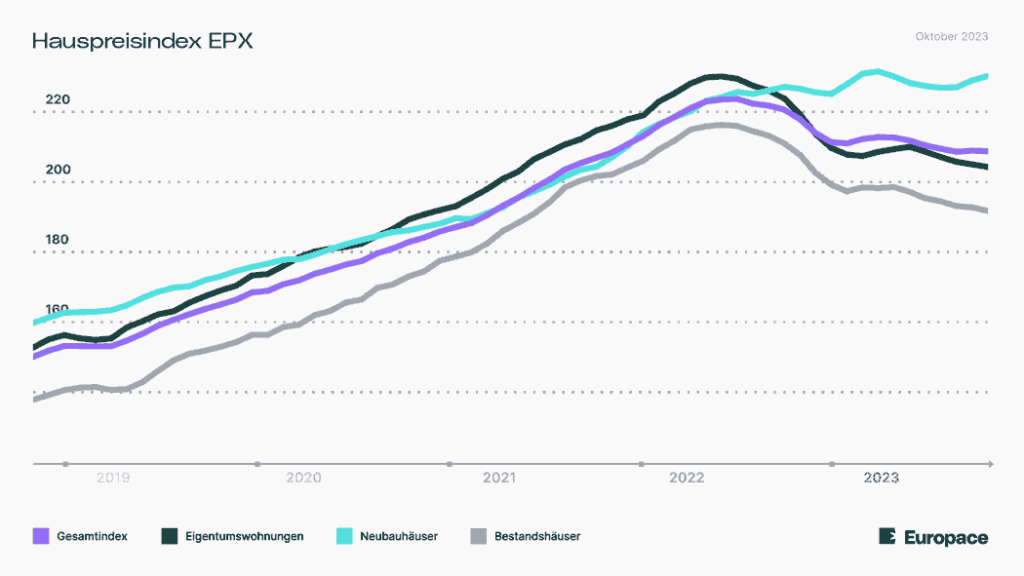

Come accennato, il tasso di inflazione in Germania è aumentato del 3,8% nell’ottobre 2023 rispetto allo stesso mese dell’anno precedente. Nonostante tutti questi eventi, tuttavia, non c’è motivo di preoccuparsi per il mercato immobiliare. Sebbene i tassi di interesse siano aumentati, in Europa siamo ancora in una fase di tassi storicamente bassi. Gli immobili sono generalmente un investimento sicuro per gli investitori, anche in tempi di crisi. In quanto beni tangibili, offrono una buona protezione contro l’inflazione.

Immobili – debito e inflazione

Il debito è un male. Molti di noi sono cresciuti con questa “consapevolezza”. Tuttavia, è necessario fare una distinzione tra debito buono e cattivo, soprattutto quando si tratta di immobili. Ad esempio, l’acquisto di un immobile da investimento di solito ha senso solo se si utilizza la leva finanziaria. In pratica, ciò significa che si accende un mutuo bancario per acquistare l’immobile. Tuttavia, le rate mensili del mutuo non vengono pagate da voi, ma (indirettamente) dai vostri inquilini.

Perché è bene avere l’inflazione per un mutuo immobiliare? Cosa succede a un mutuo immobiliare durante l’inflazione? Fondamentalmente, i prezzi aumentano durante l’inflazione, il che influisce anche sui tassi di interesse per i nuovi mutui (inflazione elevata = aumento dei tassi di interesse per i nuovi mutui). Tuttavia, anche i prezzi degli affitti aumentano, anche se con un certo ritardo. In questo scenario, l’inquilino coprirebbe quindi i costi aggiuntivi del mutuo attraverso l’aumento dell’affitto.

Inoltre – e questo è il grande vantaggio degli immobili con leva finanziaria durante l’inflazione – è possibile estinguere il prestito molto più facilmente, poiché l’importo del prestito non cambia mentre il reddito da locazione può aumentare. Tuttavia, è importante notare che anche i tassi di interesse sui prestiti sono oggi più alti. Ciononostante, potrebbe essere possibile rimborsare il prestito più rapidamente grazie a un reddito da locazione più elevato, ad esempio attraverso rimborsi non programmati.

Consigli di investimento in immobili per proteggersi dall’inflazione

Il fatto che gli immobili offrano una protezione contro l’inflazione dipende in larga misura dall’uso che se ne fa. Molti tedeschi vogliono realizzare il sogno di possedere una casa di proprietà. Comprano un immobile, ci vivono e prima o poi passano la casa o l’appartamento ai figli. Con l’inflazione, tuttavia, questo scenario si evolve negativamente, poiché aumentano sia gli interessi sul mutuo sia i costi di manutenzione. Il proprietario deve pagare di più.

Se si acquista un immobile come investimento, la situazione è diversa. Come descritto in precedenza, anche gli affitti aumentano e per questo non dovete preoccuparvi dell’inflazione. Solo un immobile da investimento vi offre questa sicurezza.

Nessun’altra opzione di investimento può probabilmente proteggervi altrettanto bene dall’inflazione e allo stesso tempo accrescere il vostro patrimonio – grazie agli investimenti immobiliari. I contanti in cassaforte perdono sempre più potere d’acquisto. I mercati azionari crollano o si spostano lateralmente. Gli oggetti speculativi come l’arte o le automobili rappresentano un rischio elevato anche senza inflazione.

Effetti della deflazione sugli immobili

La domanda e l’offerta determinano il prezzo di un bene (principio dell’economia di libero mercato). Se l’offerta è superiore alla domanda, i prezzi scendono. Questo fenomeno è noto come deflazione. La deflazione riguarda quindi anche gli immobili, che diminuiscono di valore. Se ci sono molte proprietà in offerta ma solo poche sono richieste, i prezzi scendono. Anche il livello dei prezzi degli affitti, dei salari e dei beni diminuisce.

Tuttavia, il mutuo contratto deve essere estinto alle vecchie condizioni, il che può rappresentare una sfida particolare per i proprietari di casa e non è sempre possibile. Questo non è quindi uno scenario favorevole per gli investimenti immobiliari. Tuttavia, i governi e le banche centrali vogliono evitare a tutti i costi una situazione di deflazione.

Il Giappone ne è un buon esempio: Per combattere la deflazione in atto dal 1990 (innescata dallo scoppio della bolla finanziaria), la banca centrale giapponese la contrasta con massicce orge di stampa di moneta. L’obiettivo è un tasso di inflazione del 2%. Se una crisi simile dovesse colpire la Germania, le misure sarebbero molto simili. Una buona posizione di partenza per chi possiede un immobile da investimento.

Proprietà in Giappone in deflazione

Quanto scendono i prezzi durante la deflazione? Possiamo rispondere a questa domanda usando il Giappone come esempio. Il Giappone sta lottando con la deflazione dagli anni ’90. Quando è scoppiata la bolla finanziaria, i prezzi sono crollati. L’indice azionario giapponese Nikkei è crollato, i prestiti immobiliari non potevano più essere rimborsati e molte banche hanno dovuto dichiarare la propria insolvenza.

Anche il mercato del lavoro ne risentì e la disoccupazione aumentò enormemente. Il governo giapponese cercò di rivitalizzare l’economia assumendo nuovo debito pubblico, ma senza successo. L’indice azionario scese da circa 40.000 a 16.000 punti.

Molti immobili, improvvisamente, valevano solo la metà del loro prezzo di acquisto originario. Grazie alle misure adottate dalla banca centrale, tuttavia, le tendenze deflazionistiche sono state tenute sotto controllo: attualmente gli immobili stanno tornando a crescere di valore in modo significativo e non sono più così lontani dai valori del 1990.

Il denaro dell’inflazione: Quando il denaro di oggi non varrà più nulla domani

Inflazione 1923 immobiliare

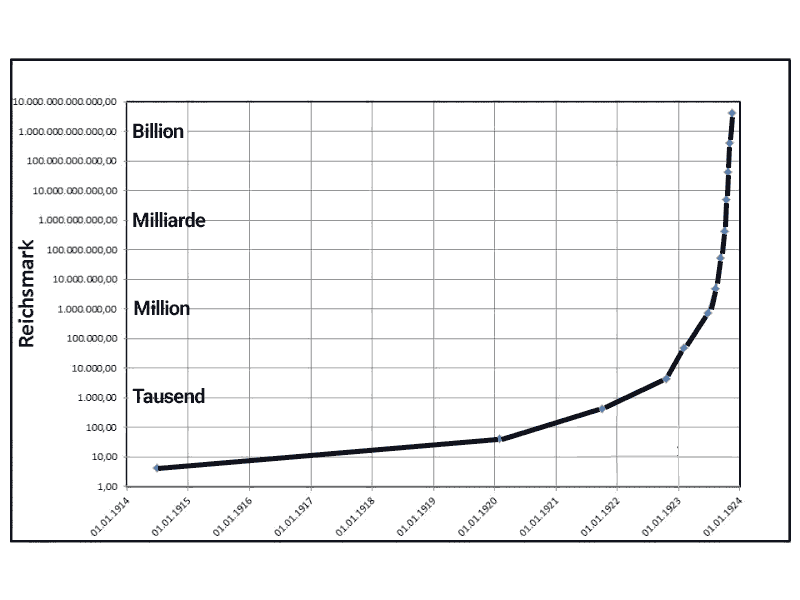

Nel 1923 la Germania sperimentò l’esatto contrario: l’iperinflazione. Nell’iperinflazione, il livello dei prezzi aumenta con estrema rapidità, di almeno il 50% al mese (il che equivale a ben il 13.000% all’anno!).

All’epoca, la gente trasportava il proprio denaro in carriole o borse da viaggio e cercava di scambiarlo con beni il più rapidamente possibile, poiché il denaro perdeva valore giorno dopo giorno. Se nel 1912 un uovo costava ancora 7 pfennig, nel settembre 1923 il suo valore salì a 2,1 milioni di marchi cartacei, a 227 milioni in ottobre e infine a 320 miliardi in novembre.

Nello stesso mese il governo decise una riforma monetaria, per cui tutti i beni e i debiti divennero privi di valore da un giorno all’altro. Chiunque possieda un investimento immobiliare in questo periodo è completamente al riparo dagli effetti devastanti dell’iperinflazione.

Iperinflazione in Germania: le centinaia sono diventate trilioni.

Conclusioni e prospettive

Nel 2022 abbiamo dovuto fare i conti con alti tassi di inflazione. La pandemia di coronavirus, la guerra in Ucraina, la crisi energetica e l’aumento dell’inflazione hanno lasciato il segno sull’intera economia globale. Quale sarà il prossimo passo?

Per il 2023, i ricercatori prevedono un tasso di inflazione complessivo del 6,32%. Le previsioni sono quindi già state ridotte e si presume che l’inflazione scenderà più nettamente di quanto ipotizzato inizialmente. I prezzi dell’energia e dei generi alimentari rimarranno elevati. I prezzi delle imprese aumenteranno ancora di più, secondo l’Istituto ifo. Con la contrazione del prodotto interno lordo (PIL) per due trimestri consecutivi (4° trimestre 2022 e 1° trimestre 2023), la Germania è entrata in recessione tecnica. Gli economisti ritengono che l’economia tedesca potrebbe diminuire quest’anno.

Un’inflazione più forte di diversi punti percentuali è quindi uno scenario che si è già verificato, contro il quale gli investitori in investimenti immobiliari sono coperti. Oltre a un possibile aumento di valore, i futuri redditi da locazione sono protetti dall’inflazione. Gli investimenti sicuri aiutano a superare indenni questi tempi.