Beste Geldanlage momentan: Immobilien, Aktien, Gold & Co.

ETF, Aktien und Immobilien sind bei langfristigem Anlagehorizont empfehlenswert. Tagesgeld, Festgeld und Sparkonto eignen sich, um Geld kurzfristig anzulegen. Bei Gold gehen die Meinungen auseinander. Im Bereich Krypto halten wir allenfalls Bitcoin für empfehlenswert.

Zuerst Schulden tilgen

Die Kreditzinsen, die Sie dadurch sparen, sind meist höher sind als die Rendite, die Sie mit einer Geldanlage erzielen könnten.

Das gilt für Schulden auf dem Girokonto oder aus Konsumkrediten, nicht aber für Immobilienkredite oder andere Kredite im Rahmen eines Investments.Inflation berücksichtigen

Inflation ist beabsichtigt. Die fortlaufende Geldentwertung sorgt nach vorherrschender Meinung am besten für wirtschaftliche Stabilität.

Staaten und Zentralbanken streben eine Inflationsrate von 2% pro Jahr an.

In Krisensituationen schwillt die Inflationsrate an: 2023 betrug sie acht Monate lang fast 9 Prozent.

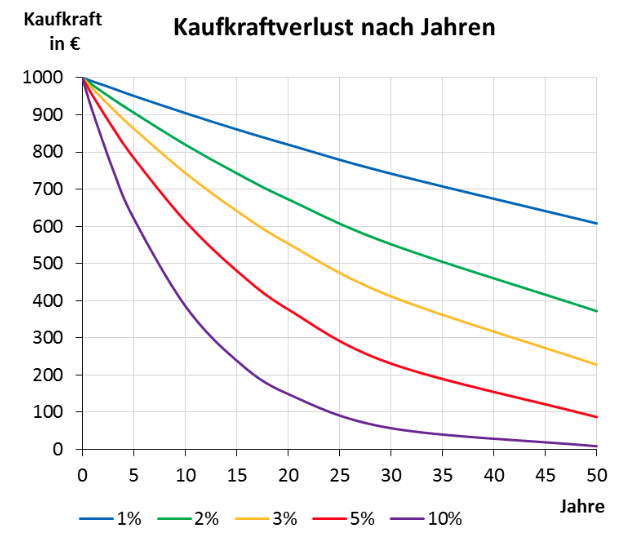

Die Inflation schwächt die Kaufkraft spürbar:

(Hier wird mit 1, 2, 3, 5 und 10% Inflation gerechnet, Quelle: johannes-strommer)

Anlagemöglichkeiten aus Verbrauchersicht

Was eignet sich für den Vermögensaufbau am besten?

…wurde 2021 im Vermögensbarometer des Sparkassenverbands gefragt:

| 20212020 | |

| Aktien | 2523 |

| Investmentfonds | 2220 |

| Sparbuch | 2022 |

| Immobilie zum Vermieten | 1919 |

| Immobilie zur Selbstnutzung | 1821 |

| Lebensversicherung | 1817 |

| Bausparvertrag | 1718 |

| Rentenversicherung | 1617 |

| Tagesgeld | 1516 |

| Edelmetalle | 1314 |

| Festgeld | 1011 |

| Betriebliche Altersvorsorge | 1010 |

| Immobilienfonds | 88 |

| Festverzinsl. Wertpapiere | 89 |

| Kryptowährungen | 73 |

| Riester-Rente | 44 |

| Rürup-Rente | 11 |

Wie der Tabelle zu entnehmen ist, stiegen Aktien, Investmentfonds, Krypto und Lebensversicherungen von 2020 bis 2021 in der Gunst der Anleger.

Die vermietete Immobilie als Kapitalanlage behauptete Platz vier.

Dass Tagesgeld und Festgeld an Beliebtheit verlieren, trifft 2024, bei nun höheren Zinsen, sicherlich nicht mehr zu.

Beste Geldanlage, nicht nur momentan

Wir halten ein Direktinvestment in Immobilien sowie Aktien / ETFs für die beste, langfristige Geldanlage.

Andere Anlageformen wie Gold, Anleihen eignen sich zur Diversifikation. Für technikaffine Anleger hat Bitcoin als Beimischung das Potential für hohe Renditen.

Sparbuch

Das Sparbuch, heutzutage meist ein Sparkonto ohne Buch, bietet eine kürzere Kündigungsfrist als Festgeld und höhere Zinsen als Tagesgeld für Bestandskunden.

Aktuelle Sparkonto-Angebote

Stand 27.06.2025:

- akf bank: 2% ab 6.08.2025, 6 Wochen Kündigungsfrist, Monatliche Zinsgutschrift, €2.500 bis €500.000

- GEFA BANK: 1,9%, 3 Monate Kündigungsfrist (jedoch können €2.000 monatlich abgehoben werden), Jährliche Zinsgutschrift

- MMV Bank: 2,0%, 3 Monate Kündigungsfrist (jedoch können €2.000 monatlich abgehoben werden), Jährliche Zinsgutschrift. 2,45% bei 12-monatiger Kündigungsfrist und €10.000+ Anlagesumme

- Volkswagen Financial Services: 1,75%, 30 Tage Kündigungsfrist, Jährliche Zinsgutschrift

Tagesgeld

Tagesgeld wird ähnlich verzinst wie ein Sparkonto, hat aber keine Kündigungsfrist. Das Geld ist täglich verfügbar.

Aktuelle Tagesgeld-Angebote

Stand 27.06.2025:

- Trade Republic: 2,0% unbegrenzt

- Wüstenrot: 1,0% bis 500.000 EUR.

- Commerzbank: 2% bis 1 Mio. EUR, auch Bestandskunden aber nur für „neu übertragenes Geld“ (Das betreffende Geld darf i.d. letzten 6 Monaten nicht bei Commerzbank, comdirect oder onvista gelegen haben), Zinsgutschrift jährlich.

- Bank of Scotland: 1,25% für Neu- und Bestandskunden, keine Laufzeit, Zinsgutschrift jährlich

Festgeld

Festgeld ist während der Anlagedauer nicht verfügbar. Flexibilität verschafft ein zweigleisiges Vorgehen: Ein kleiner Betrag für Notfälle als Tagesgeld und der Rest als Festgeld mit unterschiedlichen Laufzeiten.

Aktuelle Festgeld-Angebote

Stand 27.06.2025

- Volkswagen Financial Services: 1,9% für 90-179 Tage, 1,9% für 180-269 Tage, 1,9% für 270-359 Tage. 2.500 EUR bis unbegrenzt.

- Renault Bank direkt: 2,15% für 1 Jahr, 2,25% für 2 Jahre, 2,3% für 3 Jahre, 2,35% für 4 Jahre, 2.500 EUR bis unbegrenzt.

Immobilien

Die vermietete Immobilie ist sicher und potentiell sehr renditestark. Durch die Fremdfinanzierung mit Bankdarlehen profitieren Anleger vom Hebeleffekt. Dieser auch als Leverage bekannte Effekt erhöht die entscheidende Eigenkapitalrendite.

Aktien

Wer Durststrecken auf dem Aktienmarkt aussitzen kann, für den sind Aktien prinzipiell interessant. Es gibt Dividendenaktien und Wachstumsaktien:

Im Frühjahr 2025 gab es größere Verwerfungen vor allem bei US-Aktien, ausgelöst durch Ankündigungen Trumps, zahlreiche Länder mit erhöhten oder neuen Zöllen zu belegen. Stand Juni 2025 haben die Aktienkurse wieder zu alten Höchstständen zurückgefunden.

- Dividendenaktien ähneln Immobilien: Anleger profitieren von der Wertsteigerung und erhalten zusätzlich eine laufende Rendite in Form von Dividenden bzw. Miete.

- Wachstumsaktien zahlen keine oder nur sehr wenig Dividende. Stattdessen erzielen Anleger ihre Rendite hier nur über die Kursgewinne.

Anleihen

Staaten und Unternehmen leihen sich Geld und zahlen dies am Ende der festgelegten Laufzeit zuzüglich Zinsen zurück. Es besteht die Gefahr, dass der Emittent zahlungsunfähig wird.

Fonds

Fonds bündeln mehrere Wertanlagen, um das Ausfallrisiko zu verringern. Es gibt verschiedene Arten von Fonds, wie etwa Aktienfonds, Immobilienfonds, Rentenfonds oder Mischfonds.

ETF

ETFs sind ebenfalls Fonds. Im Gegensatz zu klassischen Aktienfonds werden sie nicht aktiv verwaltet.

ETF sind renditestark und liefern sich hier ein Kopf-an-Kopf-Rennen mit Immobilien. Geschlagen werden ETF von Immobilien allerdings bei Sicherheit, steuerlicher Gestaltung und Leverage-Effekt.

Schon lange gibt es Stimmen, die die starke Fokussierung des MSCI World auf US-Unternehmen kritisieren. Verpassen Anleger damit nicht die Wachstumspotentiale in Schwellenländern? Was ist mit China?

Mit ETFs auf den MSCI World setzen Sie letzlich darauf, dass US-Unternehmen auch in Zukunft so dominant sein werden, wie sie es in den letzten Jahrzehnten waren.

ETFs werden oft als sicherere Alternative zu Aktien gepriesen, sind aber durchaus auch risikobehaftet. Starke Einbrüche an den Aktienmärkten zwingen auch die ETF-Kurse in die Knie, da ETFs auf Aktienkursen basieren.

Bitcoin

Unter den Kryptowährungen sticht Bitcoin als seriöseste hervor. Doch ist auch Bitcoin unsicher. Fragwürdig ist an Bitcoin:

- Bitcoin ist stets in Gefahr eines Kurssturzes nach einem staatlichen Eingriff. USA und EU können die Umwandlung zurück in Dollar und Euro stark behindern.

- In die Blockchain können und werden auch Bilder geladen. Das ist wenig bekannt, kann aber noch zu einem Problem für Bitcoin werden. Diese Bilder können nie wieder entfernt werden.

- Das Bitcoin-Ökosystem ist undurchsichtig. So müssen Nutzer darauf achten, ihre Wallet direkt vom Hersteller zu kaufen, damit Zwischenhändler nicht Schadcode in das Gerät einschleusen können.

- Wer sich zutraut, sich mit den technischen Feinheiten zu beschäftigen, für den kann Bitcoin eine potentiell lukrative Beimischung zum Gesamtportfolio sein.

Gold

Das von Experten seit der Finanzkrise 2008 kaum mehr geschmähte Gold eignet sich als Portfolio-Beimischung.

- Eine Kritik lautet, Gold hätte keine innere Wertentwicklung. Doch auch bei Aktien kommt es letztlich auf die Nachfrage an.

- Die Faszination der Menschen für Gold hält bereits 7.000 Jahre an.

- Krisenlagen treiben den Goldpreis hoch. Ein nachhaltiger Preistreiber war die Finanzkrise 2008.

Gold kann Verluste aus anderen Anlageformen ausgleichen, da es oft im Preis steigt, wenn andere Geldanlagen fallen. Gold gilt als Indikator für Inflationsangst der Anleger. Staaten bzw. Zentralbanken verkaufen oder verleihen Gold, damit der Kurs nicht zu stark steigt.

Die Verwahrung im Bankschließfach kostet ab circa 100 EUR pro Jahr. Oft muss man ein Konto bei der Bank haben und andernfalls mehr zahlen. Häufig sind alle Schließfächer besetzt und Sie müssen sich auf eine Warteliste setzen lassen.

Alternativ kann das Gold bei anderen, externen Anbietern gelagert werden, die nur Schließfächer und keine weiteren Finanzdienstleistungen anbieten.

Wegen der Kosten für das Schließfach eignet sich physisches Gold nicht in sehr kleinen Mengen, es sei denn, man nutzt das Schließfach auch anderweitig oder verwahrt das Gold auf eigene Gefahr zu Hause.

Zu prüfen ist bei ei em Schließfach auch, wie weit der Versicherungsschutz geht und ob z.B. auch Bargeld versichert ist.

Die Bank weiß nicht, was in dem Schließfach liegt. Allerdings muss man sich bei Schließfach-Eröffnung ausweisen. Stirbt der Schließfachinhaber, meldet die Bank das Schließfach dem Finanzamt.

Wertanlagen – Vermögen zum Anfassen

Unter Wertanlage verstehen wir die Geldanlage in bewegliche Sachwerte wie Luxusuhren, Kunst oder Wein.

Anleger haben oft einen persönlichen Bezug zu der Wertanlage, die angefasst, genutzt und vorgezeigt werden kann.

Solche Wertanlagen sind meist nicht renditestark oder erzielen sogar gar keine Rendite.

Nicht auf die Europäische Einlagensicherung verlassen

Die Stiftung Warentest empfiehlt, sich trotz Einlagensicherung der EU für Festgeld und Co. auf Banken in nord- und westeuropäischen Ländern zu beschränken.

Idealerweise ist die Spareinlage zusätzlich zur EU-Sicherung auch noch durch die Einlagensicherung des Bundesverbands deutscher Banken (BdB) gesichert.

Rendite oder Risiko

Je rentabler eine Geldanlage ist, umso riskanter ist sie. Zu vorsichtig zu sein, ist aber auch keine Lösung:

Denn dies kann dazu führen, dass das Vermögen real schrumpft. Für eine positive Realrendite muss die nominale Rendite die Inflationsrate übertreffen.

Erst danach beginnt die Geldanlage, eine reale Rendite zu erzielen.

Festgeld, Tagesgeld und Sparkonto sind nicht rentabel, sondern Möglichkeiten, Geld inflationsgeschützt zu parken.

Geldanlagen-Vergleich

Rendite und Risiko der Anlageformen:

| Zinsertrag | Sicherheit | |

|---|---|---|

| Sparbuch | 1/5 | 5/5 |

| Tagesgeld | 2/5 | 5/5 |

| Festgeld | 2/5 | 5/5 |

| Immobilie | 4/5 | 4/5 |

| Aktien | 4/5 | 2/5 |

| Anleihen | 3/5 | 3/5 |

| Fonds | 3/5 | 3/5 |

| ETFs | 4/5 | 3/5 |

| Bitcoin | 4/5 | 1/5 |

| Gold | 2/5 | 5/5 |

| Wertanlagen | 1/5 | 3/5 |

Anlagehorizont

Der Anlagehorizont ist der Zeitraum, währenddessen Geld in einem Investment gebunden ist.

Der Anlagehorizont: Wichtiger Faktor bei Geldanlagen

Je langfristiger der Anlagehorizont, umso interessanter sind riskantere Geldanlagen wie Einzelaktien.

Bei sehr langfristigem Anlagehorizont können Anleger auch lang andauernde Schwächephasen ihrer Aktien aussitzen.

| Kurzfristig (täglich verfügbar: 0-5 Jahre) | Mittelfristig (5 Jahre) | Langfristig (10 Jahre oder länger) | |

|---|---|---|---|

| Sparkonto | X | X | X |

| Tagesgeld | X | ||

| Festgeld | X | ||

| Immobilien | X | X | |

| Aktien | X | X | |

| Anleihen | X | X | |

| Fonds | X | X | |

| ETFs | X | X | |

| Bitcoin | X | X | X |

| Gold | X | X | X |

| Wertanlagen | X | X |

Geld anlegen mit kleinen Beträgen

Auch mit kleinen Beträgen ist eine gute Geldanlage möglich:

-

Monatlicher Sparplan:

Per Dauerauftrag fließt jeden Monat ein Sparbetrag auf ein Konto. Es gibt auch Sparpläne für fortgeschrittene Anlageklassen wie ETF.

-

Vermietete Immobilie als Kapitalanlage:

Die Wohnung wird vermietet, sodass letztlich der Mieter einen Großteil der Finanzierung und sonstiger Kosten übernimmt. Je nach Einzelfall muss der Anleger nur einen kleinen Betrag monatlich zuschießen (negativer Cashflow).

Geld für Kinder anlegen

Kinder können Geld sehr langfristig anlegen.

-

Aktien & Co. für Kinder

Aktien, Fonds und ETFs eignen sich aufgrund des langfristigen Anlagehorizonts trotz ihrer Volatilität.

-

Vermietete Immobilie für Kinder

Insbesondere bei Schenkung oder Erbschaft spielt die Immobilie die ihr von der Politik gewährte Sonderstellung aus.

-

Unter eigenem Namen oder dem des Kindes?

Die Geldanlage in eigenem Namen ist unkomplizierter. Allerdings wird dann die Freigrenze für Kapitalerträge in Höhe von 1.000 Euro pro Jahr, die auch Kinder haben, nicht genutzt.

-

Mehr zum Thema Geldanlage für Kinder

Mehr unter Geld für Kinder anlegen

Fazit Geldanlage 2023 / 2024

Risiko, Rendite und Anlagehorizont sind wichtige Auswahlkriterien bei der Geldanlage.

- Anlagehorizont: Wer langfristig plant, kann mehr ins Risiko gehen.

- Sicherheit: Wie zuverlässig ist der Emittent, wie stabil war die historische Kursentwicklung der Anlageart?

- Rendite: Was erwirtschaftet die beste Rendite, ohne die Gefahr langer Durststrecken oder eines Totalverlusts?

Gute ETFs, wie etwa ETFs auf den MSCI World, erzielen sehr repektable Renditen und sind sowohl zur Risikostreuung als auch für zusätzliche Flexibilität empfehlenswert.

Immobilien können wegen der größeren Anlagebeträge und der Grundbuchumschreibung nicht so billig und schnell ge- und verkauft werden wie ETFs.

Zudem ist die Einstiegshürde bei Immobilien höher als bei ETFs: Während Sie in ETFs bereits mit kleinen Beträgen investieren können, benötigen Sie für einen Immobilienkauf ein bis mehrere Zehntausend Euro Eigenkapital oder eine überragende Bonität.

Dafür bietet die Immobilie langfristige Wertsteigerung über Generationen, stabile, monatliche Mieteinahmen, steuerliche Gestaltungsmöglichkeiten, den Leverage-Effekt und die Sicherheit eines Grundbucheintrags bei einem deutschen Amtsgericht.

Auch in sozialer Hinsicht punktet die Immobilie mit Wohnraumschaffung und regionaler Wertschöpfung.

Am besten also beides: Renditeobjekt und ETFs.

Mehr zur Immobilie als Kapitalanlage erfahren Sie von den Meine-Renditeimmobilie-Experten in einem unverbindlichen Beratungsgespräch.

Dabei handelt es sich nicht etwa um offene oder geschlossene Immobilienfonds, REITs oder sonstige Finanzprodukte.

Mit Meine-Renditeimmobilie kaufen Sie eine eigene Wohnung mit Grundbucheintrag, Notar und allem, was dazugehört.