Kein Börsencrash in 2023: Prognose für 2024 und 2025

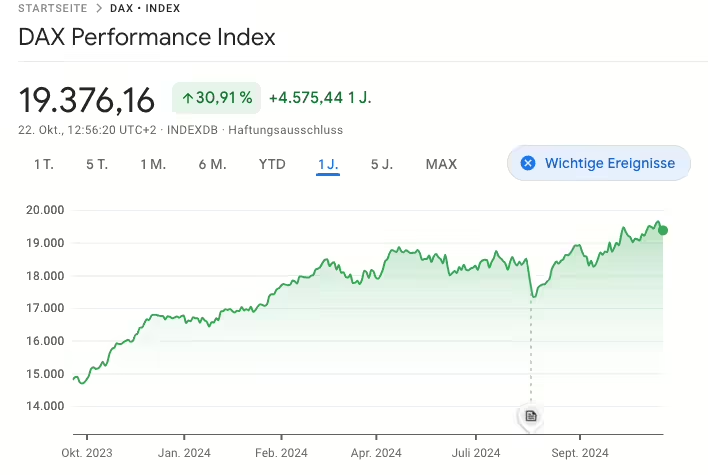

Oktober 2023 wurde bei Aktien der letzte Tiefstand erreicht und seitdem gehen die Kurse wieder nach oben. Stand des DAX Oktober 2024: Plus 31 Prozent im Vergleich zum Oktober des Vorjahres. Der amerikanische S&P 500 stieg im gleichen Zeitraum sogar um fast 39 Prozent. Unterm Strich erweisen sich die Aktienmärkte als recht krisenresistent. Trotz wiederkehrender Einbrüche, vorzugsweise im März und im Oktober, geht es anschließend bald wieder bergauf, und neue Höchststände werden erreicht.

Die jüngsten Kursverluste vor und während der US-Präsidentschaftswahl sind nichts Besonderes und gleichen sich üblicherweise binnen Wochen wieder aus. Die Demokraten stehen den Republikanern in puncto Wirtschaftsfreundlichkeit kaum nach. Daher werden die US-Aktien nach unserer Einschätzung nach einigen Wochen der Unruhe wieder gut laufen, unabhängig davon, wie die Wahl ausgeht.

Gibt es ein sehr langes Gezerre um die Bestimmung des Wahlsiegers, verlängert dies voraussichtlich die Volatilität an den Börsen länger als üblich, aber am Ende ziehen die Kurse doch wieder an, da jeglicher Wahlausgang letztlich wirtschaftsfreundlich sein wird.

Update 6.11.2024: Jetzt, da Trump gewonnen hat, sind in nächster Zeit turbulente Auf und Abs an den US- und sonstigen Börsen zu erwarten, basierend auf den jeweils neuesten Äußerungen Trumps. Das Hoch, das sich heute, kurz vor Öffnung der US-Börsen abzeichnet, kann sich auch schnell wieder drehen. Wir erwarten allgemein erhöhte Volatilität in den nächsten Wochen; eine unterm Strich für den vorsichtigen, langfristig denkenden Anleger eher unangenehme Situation, auch wenn bei US-Aktien und bei Krypto vereinzelt hohe Kurssteigerungen locken.

Update 24.02.2025: Am vergangenen Freitag, den 21.02.2025, gab es bereits einen Minicrash, bei dem der S&P 500 binnen Stunden um bemerkenswerte circa 2% nachließ. Die unorthodoxe und unberechenbare Politik Trumps erhöht die Volatiliät insbesondere bei US-Aktien. Vorsichtige Anleger beginnen, von US-Aktien zu europäischen Aktien umzuschichten oder generell den Aktienanteil in ihrem Portfolio zu verringern.

Doch droht uns ein Börsencrash Ende 2024? Für die volatilen Märkte gibt es einige Gründe:

-

Seit Februar 2022 läuft der Ukraine-Krieg. Die russische Invasion

hathatte große Auswirkungen auf die gesamte Weltwirtschaft. Die Folge: sehr volatile Börsen.Ein Grund dafür liegt in den Sanktionen gegen Russland.Mit den Sanktionen gegen Russland scheinen sich alle, Russland inbegriffen, arrangiert zu haben. - Infolgedessen sind die Preise für Öl und Gas seit 2022 stark angestiegen. Die gestiegenen Rohstoff- und Energiepreise sind immer noch für die Verbraucher an vielen Stellen zu spüren.

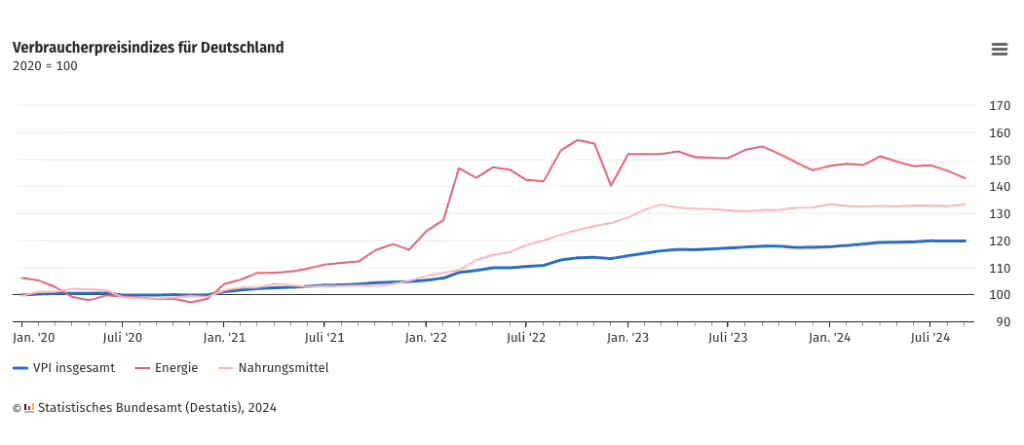

- Der Gaspreis für Endkunden liegt im Oktober 2024 mit bundesweit durchschnittlich circa 9,5 Cent je KwH zwar deutlich niedriger als im September 2022 (ca. 21 Cent), aber immer noch circa 50 Prozent höher als der fast 20 Jahre, bis September 2022, stabile Preis von circa 6 Cent.

- Allerdings tragen die nunmehr fallenden Leitzinsen zu einer Stärkung der Börse bei. Billiges Geld hilft vor allem den Tech-Werten, die derzeit einen Höhenflug erleben.

- Der AI-Boom beflügelt die Phantasie der Anleger. Unabhängig davon, ob man „das braucht“, entstehen unzählige Ideen für neue Produkte und Dienstleistungen.

- Bei Tech-Werten fallen Anleger allerdings auch schnell vom Glauben ab. Neben einer boomenden Börse haben wir somit erhöhte Volatilität. Diese ist aber seit jeher der Preis für ausserordentliche Aktienrenditen.

- Warren Buffet hält immer mehr Bargeld. Der berühmte Investor hat mittlerweile fast 300 Milliarden Dollar in bar in seinem Unternehmen Berkshire Hathaway und hat dafür Geld aus Aktien, vor allem aus Apple, abgezogen. Er hält offenbar den Aktienmarkt für etwas überhitzt und wartet auf eine deutliche Korrektur in naher Zukunft, um dann mit seinen riesigen Reserven preiswert wieder einzusteigen.

- Steigende Zinsen für US-Anleihen machen Aktien vergleichsweise etwas unattraktiver und führen zu sinkenden Kursen.

- Die Kurs-Gewinn-Verhältnisse der börsengelisteten US-Unternehmen nähern sich einem Allzeithoch, ein Zeichen dafür, dass Aktien nach traditionellen Maßstäben überbewertet sind.

- Unter anderem aufgrund des Ukraine-Krieges stieg 2023 die Inflation. Inzwischen, Stand Oktober 2024, hat sich die Inflationsrate etwas beruhigt, allerdings sind Nahrungsmittel und insbesondere Energie immer noch vergleichsweise überteuert.

Die Europäische Zentralbank hatte bereits 2022 mehrmals den Leitzins angehoben. In 2023 folgten weitere Erhöhungen. Aktuell liegt der EZB-Leitzins bei 3,25% mit Tendenz nach unten.

Bei einem Börsencrash handelt es sich um einen drastischen Kurseinbruch an der Börse. Doch wie kommt es dazu?

- Die letzten Tiefststände am Aktienmarkt wurden März 2020 sowie Oktober 2022 erreicht.

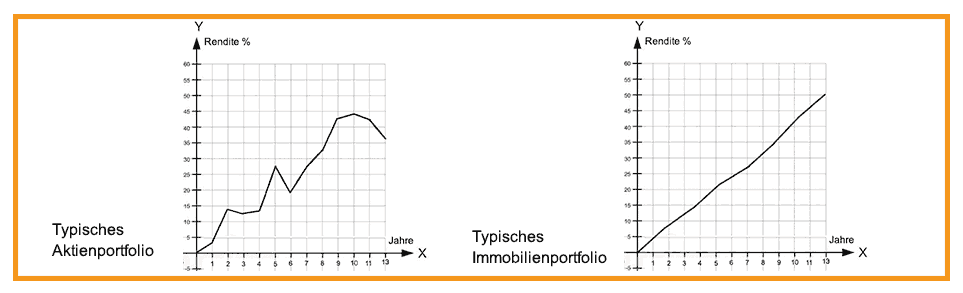

- Anders als bei Immobilien kommt es bei Aktien immer wieder zu emotional begründeten Verkäufen, zumal immer mehr Privatanleger am Aktienmarkt mitmischen.

- Äußere Schocks sind ein spezielles Phänomen, gesehen bei dem Ausbruch der Coronakrise Anfang 2020. Die Anleger fürchteten, durch die Krise erhebliche Wertverluste. Sie verkauften daher große Mengen ihrer Aktien, um liquide zu bleiben.

- Es zeigt sich seit 2000 aber auch, dass Finanzmarkt-interne Krisen größere Auswirkungen haben als externe Faktoren wie Kriege oder Pandemien. Problematisch hierbei ist, dass solche Finanzkrisen eher plötzlich auftreten, während Pandemien und Kriege etwas mehr Vorlauf haben und eine frühzeitige Reaktion eher möglich scheint.

Das Aktienportfolio strapaziert die Nerven des Anlegers stärker als eine vermietete Immobilie mit konstanten Renditen.

Die Rendite des Aktienportfolios ist zwar auf lange Sicht positiv, jedoch sind Immobilien als Geldanlage deutlich weniger anfällig für Crashs und haben sowohl eine höhere als auch eine konstantere Rendite* (Quelle: Eigene Darstellung).

*Hierbei handelt es sich um eine beispielhafte Entwicklung. Grundsätzlich kann man mit einem Aktienportfolio natürlich auch ganz andere Renditen erzielen.

Wie entsteht eine Aktienblase?

Eine Aktienblase entsteht, wenn am Aktienmarkt eine so große Euphorie herrscht, dass das Verhältnis zwischen Unternehmenswerten und Aktienpreisen nicht mehr ausgeglichen ist.

Die Spekulationsblase platzt, sobald dieses Missverhältnis auffällt. In der Folge wollen die Anleger ihre Aktien schnell abstoßen. Wie erwähnt, nähern sich die Kurs-Gewinn-Verhältnisse insbesondere der US-Börsen ihrem historischen Höchststand. Beim deutschen DAX sieht es besser aus; die deutschen und europäischen Aktien haben kein so hohes KGV. Die asiatischen Aktien sind nochmals preiswerter, was das KGV angeht.

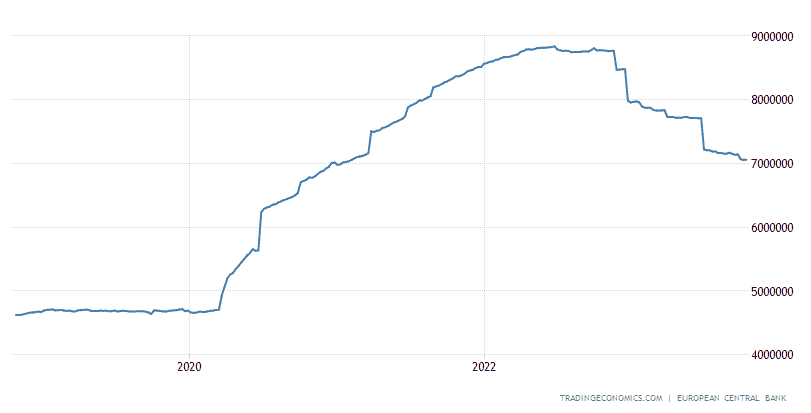

Es gibt auch noch ein anderes Szenario: Die EZB druckte seit geraumer Zeit enorme Mengen Geld (analog dazu taten dies die anderen großen Zentralbanken in den USA, China und Japan):

Die Geldmenge der EZB geht langsam runter (Quelle).

Das führte zu einer steigenden Geldmenge, die nun in Aktien, Immobilien, Gold etc. investiert wurde. Wenn die Preise von Sachwerten stark steigen, ist also nicht automatisch von einer Blase auszugehen.

Wann platzt die Aktienblase? Wie kommt es zum möglichen Börsencrash 2024?

Am Aktienmarkt geht es vor allem um Vertrauen. Bildet sich eine Blase, kommt es also darauf an, ob die Anleger darauf vertrauen, dass das Unternehmen dem Wert der Aktie noch gleichzieht.

Ein größerer Rücksetzer steht im Raum und wird der Preis für das ausserordentliche Wachstum insbesondere der Tech-Werte sein.

Wir hatten Rücksetzer im Oktober ’22 und im Oktober ’23. Ein weiterer, kleiner „Crash“ Ende 2024 oder etwas später, also in 2025, ist denkbar.

Zu einem bis zu 30-prozentigen Einbruch wird es möglicherweise kommen, wenn sich abzeichnet, dass die Investitionen der Tech-Giganten in AI nicht im erwarteten Ausmaß zu lukrativen Produkten für Endverbraucher führen.

Was tun, um dem möglicherweise anstehenden kleinen Crash aus dem Weg zu gehen? Vorübergehend in Gold (zwecks schnellerer Umsetzung als Gold-ETC, nicht physisch) umzuschichten wäre eine Option für beherzte Anleger. Problematisch sind die dabei fälligen Steuern und der derzeitige (Okt 2024) Höchststand bei Gold.

Immobilien sind eine weitere Möglichkeit. Diese erscheinen als solide, weitere Option, die allerdings etwas Vorlauf benötigt, da Immobilieninvestments nicht so schnell über die Bühne gehen wie ein Kauf von Gold-ETCs.

Die schnellste Reaktion bestünde darin, Aktien in Bargeld zu wandeln und dann aber auch bald in Immobilien oder Gold anzulegen, um den Inflationsverlust gering zu halten.

Angst und Gier bestimmen den Markt

Kaum eine Kapitalanlage ist so emotionsgeladen wie das Aktieninvestment. Der Aktienmarkt wird maßgeblich von zwei Emotionen gesteuert: Angst und Gier. Herrscht Angst, wie beim oben beschriebenen Szenario, dann wollen die Anleger ihre Aktien loswerden, und die Preise sinken.

Läuft alles gut, werden die Menschen gierig und die Nachfrage wächst. Die Preise steigen. Aus diesem Grund gibt es den sogenannten Fear & Greed Index.

Dieser Index zeigt an, in welcher Phase sich ein Markt gerade befindet. Dafür werden verschiedene Faktoren berücksichtigt. Unter anderem wird beobachtet, wie sich das Risikoverhalten der Anleger verändert.

So gelten beispielsweise Staatsanleihen als sichere Anlageform. Wenn festgestellt wird, dass Aktien populärer sind als Anleihen, ist das ein Anzeichen dafür, dass die Tendenz eher in Richtung Gier als in Richtung Angst geht.

Auch das Handelsvolumen steigender und fallender Aktien wird betrachtet. In der Summe ergibt sich ein Wert, der aussagt, ob die Angst oder die Gier den Markt beherrscht.

Bei einem Börsencrash liegt der Wert weit unter 50. Wer diesen Index regelmäßig verfolgt und sich über die Ursachen eines Börsencrashs bewusst ist, kann in etwa einschätzen, wann oder ob ein Börsencrash kommt.

Ende Oktober 2024 liegt der Index bei 71, also bei hoher Gier, was gegen einen baldigen Crash spricht.

Statt eines Crashs in 2024 wird es daher voraussichtlich zu einer Jahresendrally kommen. 2025 erwarten wir eine größere Korrektur, da die übergroßen Erwartungen in AI kurzfristig kaum zu erfüllen sind und viele Anleger bereits den Finger auf der Verkaufen-Taste haben, um nicht der Letzte zu sein, der verkauft.

Allerdings wird nach unserer Einschätzung so ein Börsentief maximal wenige Monate andauern. AI regt die Phantasie der Menschheit an und wird mittel- und langfristig Umsätze in vielen Bereichen erzeugen, unabhängig davon, ob diese neuen Produkte und Dienstleistungen immer ein Segen oder auch nur „nützlich“ sind.