Fast 12% Inflationsrate Ende 2022: Prognose zur Inflation 2024

Fürs Erste haben wir die erhöhe Inflation überstanden. Im Oktober 2022 lag sie bei fast 12 Prozent, und 2023 war die Inflationsrate monatelang immer noch fast zweistellig. Die von Zentralbanken gewünschten 2 Prozent Inflationsrate bleiben uns aber langfristig erhalten. Hinzu kommen weiterhin schwelende Krisen, die zu Kriegen führen können. Auch eine neue Pandemie ist möglich.

Inflationsursachen sind vor allem die lockere Geldpolitik, die Spätfolgen der Corona-Krise, die Energiekrise und der Krieg in der Ukraine.

Ausgangssituation: Auslöser der Inflation 2022 und 2023

Die lockere Geldpolitik hat spätestens seit der Finanzkrise 2008 um sich gegriffen. Banken mussten gerettet werden. Staaten versuchten, mit Konjunkturprogrammen und Geldspritzen eine noch tiefere Krise abzuwenden.

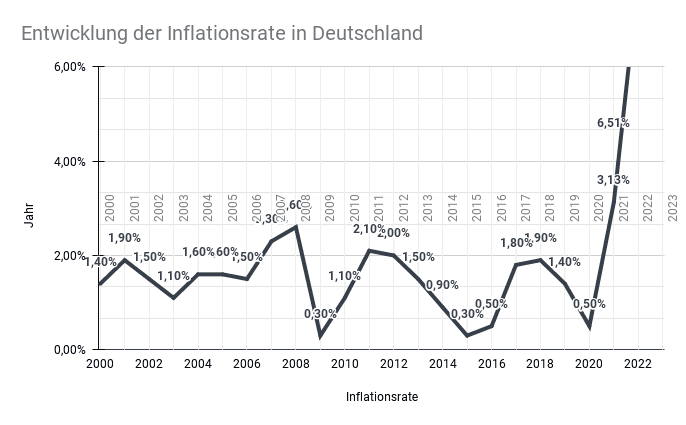

Ab dem Jahr 2008 bis 2020 lag die Inflationsrate in Deutschland immer zwischen niedrigen 0,3 und 2,6%.

(Quelle: Eigene Darstellung)

Ist die Situation von 2008 mit heute vergleichbar, da Staaten immer mehr Schulden aufnehmen, um Nothilfen und Konjunkturprogramme zu finanzieren?

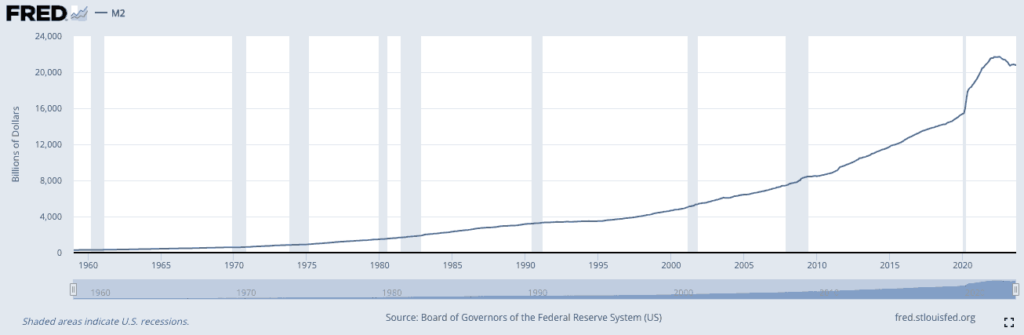

So wurde beispielsweise in den USA im Jahr 2020 enorme 25% der gesamten Geldmenge (gemessen in M2) zusätzlich gedruckt, wie folgende Grafik verdeutlicht:

Die Geldmenge stieg nicht nur in den USA dank massiver staatlicher Unterstützung für Unternehmen und Haushalte aufgrund von Corona drastisch an (Quelle: FED).

Die Europäische Zentralbank erhöhte die Euro-Geldmenge (M2) zwischen Januar und Dezember 2020 um fast 11%. Ein etwas niedrigerer Wert als in den USA, aber dennoch weit über dem langjährigen Mittel von etwas mehr als 6% (Zeitraum 2010-2020).

Eine erhöhte Geldmenge bei einer gleichbleibenden Menge an Gütern führt fast zwangsläufig zu einer Entwertung des Geldes.

Fakt ist: Wie man der folgenden Tabelle entnehmen kann, sind die Inflationswerte von 1,6% im Januar 2021 auf bis zu 11,6% im Oktober 2022 explodiert:

Harmonisierter Verbraucherpreisindex 2021-2024:

| Januar 2021 | +1,6% |

| Februar 2021 | +1,6% |

| März 2021 | +2,0% |

| April 2021 | +2,1% |

| Mai 2021 | +2,4% |

| Juni 2021 | +2,1% |

| Juli 2021 | +3,1% |

| August 2021 | +3,4% |

| September 2021 | +4,1% |

| Oktober 2021 | +4,6% |

| November 2021 | +6,0% |

| Dezember 2021 | +5,7% |

| Januar 2022 | +5,1% |

| Februar 2022 | +5,5% |

| März 2022 | +7,6% |

| April 2022 | +7,8% |

| Mai 2022 | +8,7% |

| Juni 2022 | +8,2% |

| Juli 2022 | +8,5% |

| August 2022 | +8,8% |

| September 2022 | +10,9% |

| Oktober 2022 | +11,6% |

| November 2022 | +11,3% |

| Dezember 2022 | +9,6% |

| Januar 2023 | +9,2% |

| Februar 2023 | +9,3% |

| März 2023 | +7,8% |

| April 2023 | +7,6% |

| Mai 2023 | +6,3% |

| Juni 2023 | +6,8% |

| Juli 2023 | +6,5% |

| August 2023 | +6,4% |

| September 2023 | +4,3% |

| Oktober 2023 | +3,0% |

| November 2023 | +2,3% |

| Dezember 2023 | +3,8% |

| Januar 2024 | +3,1% |

| Februar 2024 | +2,7% |

| März 2024 | +2,3% |

Gründe für die Inflation 2022 bis 2023

Inflation entsteht, wenn sich die Geldmenge erhöht, während die Menge an Gütern gleich bleibt. Einzelne Güter werden teurer und man spricht von einer Inflation.

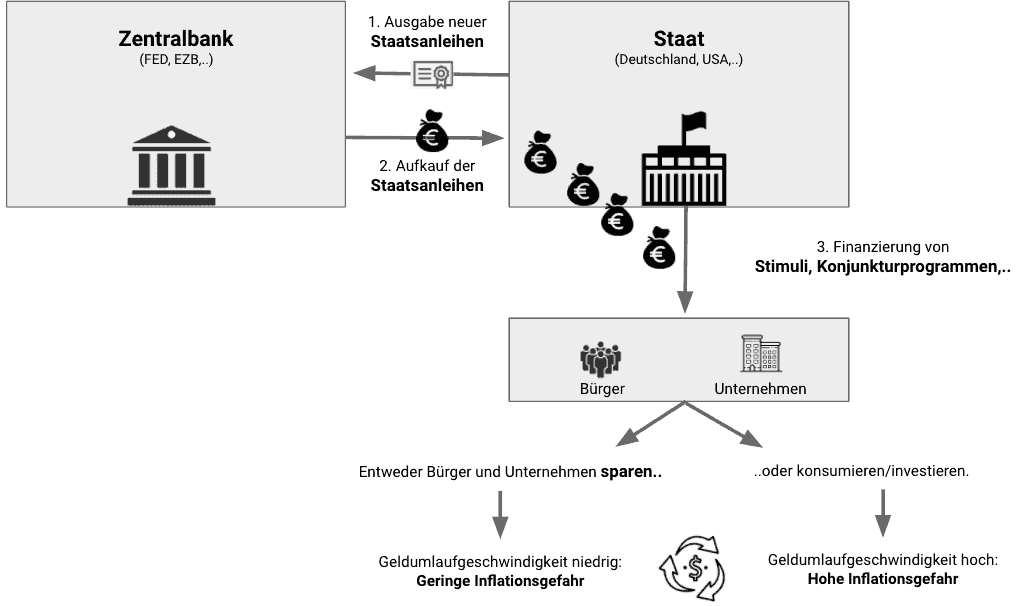

Eine weitere Voraussetzung für die ansteigende Inflation ist eine erhöhte Umlaufgeschwindigkeit des Geldes.

Die Umlaufgeschwindigkeit des Geldes entscheidet unter anderem über die Höhe der Inflationsrate (Quelle: Eigene Darstellung).

Die Umlaufgeschwindigkeit definiert, mit welchem Tempo das Geld in einer Wirtschaft den Besitzer wechselt. Wenn Geld gedruckt wird, landet es in den Geldbeuteln der Bürger und Unternehmen, zum Beispiel über von Staaten bezahlte Hilfen für notleidende Unternehmen.

Wird es dort jedoch nicht ausgegeben, so ist die Umlaufgeschwindigkeit niedrig – in diesem Fall ist die Wahrscheinlichkeit einer Inflation gering.

Ursache für die Inflation 2023 war, dass das angesparte Geld von Unternehmen und privaten Haushalten in Umlauf kam, als die Lockdowns vorbei waren.

Die erhöhte Nachfrage traf auf zu wenig Angebot und führte dadurch zu steigenden Preisen.

Ein weiterer Faktor ist der Krieg in der Ukraine, der zu hohen Energie- und Lebensmittelkosten sowie Lieferengpässen führte.

Ein dritter Grund ist die durch Corona einsetzende Deglobalisierung. Beim Phänomen der Deglobalisierung werden wertschöpfende Tätigkeiten (zum Beispiel Produktion) vermehrt im eigenen Land angesiedelt, weil Lieferketten unterbrochen sind.

Da in entwickelten Ländern – wie den USA oder Deutschland – die Kosten für die Produktion von Gütern höher sind, führt dies ebenfalls zu steigenden Preisen.

Eine vierte Ursache für die starke Inflation war die allgemeine Schuldensituation der europäischen Staaten. Deutschlands Schulden belaufen sich auf circa 65% der Wirtschaftsleistung.

Andere Staaten stehen noch wesentlich schlechter da: Frankreich hat 109%, Italien 140% und Griechenland 160% Schulden.

Diese Schulden müssen bedient werden und verursachen somit Finanzierungskosten. Den Schuldenberg abzutragen, ist eine gewaltige Herausforderung und kann eigentlich nur durch zwei Wege erreicht werden:

-

Möglichkeit 1

Erhöhung der Einnahmen des Staates zum Beispiel durch Steuererhöhungen, die aber politisch unpopulär sind.

-

Möglichkeit 2

Die aufkommende Inflation strategisch nutzen. Nicht nur Guthaben, auch Schulden verlieren durch Inflation an Wert. Bei steigender Inflation treffen höhere Steuereinnahmen steigen auf Schulden, die weniger wert sind.

Das spricht gegen eine Hyperinflation 2024

Die Aufgabe von Zentralbanken ist neben der Bekämpfung der Arbeitslosigkeit die Preisstabilität. Zentralbanken können die Inflation im Zaum halten oder sie anzufeuern.

Um die Preise stabil zu halten, versuchen Zentralbanken, die Inflationsrate bei 2% zu halten. Steigt die Inflation auf vier oder fünf Prozent, so hat das negative Auswirkungen auf das Finanz- und Wirtschaftssystem.

Neben den Zentralbanken spricht die deflationäre Wirkung unserer digitalisierten Welt gegen eine Hyperinflation.

Ein Beispiel: Früher musste man viele Funktionen eines modernen Smartphones mit separaten Produkten wie einem Taschenrechner, einer Fotokamera und einem Computer darstellen.

Heute sind alle diese Funktionen in einem modernen Smartphone integriert. Der Konsument muss für die gleiche Anzahl an Funktionen weniger Geld ausgeben.

Die fortschreitende technologische Entwicklung wirkt deflationär. Es findet eine Entkopplung zwischen Kapital und Produktivität statt.

Digitale Produkte wie eine App müssen zwar anfangs aufwändig programmiert werden, können dann jedoch millionenfach heruntergeladen werden können, ohne zusätzliche Produktionskosten zu verursachen.

Das ist ein deflationärer Treiber, der sich in den kommenden Jahren noch beschleunigen wird und nicht zu unterschätzen ist. Noch ist der Einfluss von Technologie auf die Inflation allerdings begrenzt.

Prognose: Inflation 2024

Die letzte längere Inflationsphase, vor derjenigen von 2021 bis Anfang 2024, war Anfang der Neunziger des letzten Jahrhunderts.

Gut möglich, dass das Ziel, die Inflationsrate bei 2% zu halten, nun wieder für viele Jahre gelingt.

Es gibt weiterhin Krisenherde in der Welt, die zu einem Krieg führen können. Auch Pandemien sind für die Zukunft nicht ausgeschlossen. Die Inflation bleibt uns auf den Fersen und ist jederzeit bereit, wieder zuzuschlagen.

Selbst wenn die Inflationsrate nicht deutlich steigt, bleibt sie durchschnittlich auf den von Zentralbanken gewünschten 2% und fährt so stets fort, mal schleichend, mal galoppierend Vermögenswerte zu vernichten.

Welche Geldanlage trotzt der Inflation am besten?

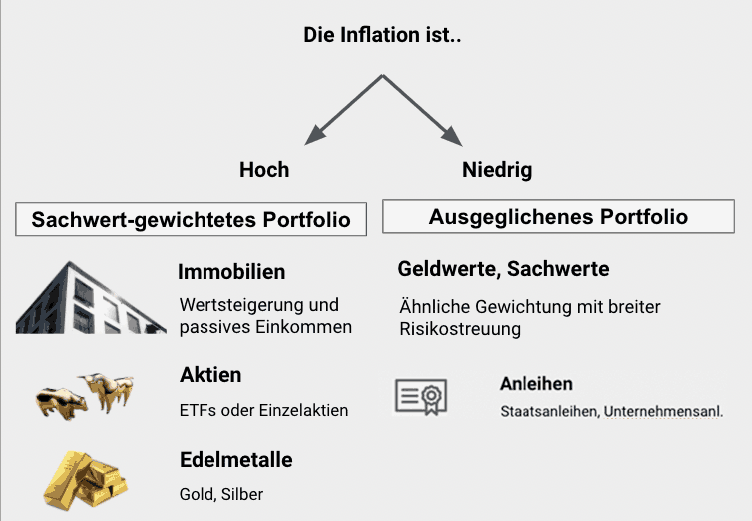

Bei mittlerer bis hoher Inflation haben Sachwerte gegenüber Geldwerten große Vorteile. Sachwerte sind all jene Investitionsgüter, die in ihrer Menge begrenzt sind.

Sachwerte gewinnen bei steigender Geldmenge in der Regel analog zur Inflation an Wert. Sachgüter schützen somit vor Inflation und werden durch Inflation nicht entwertet.

Generiert ein Sachwert zusätzlich eine Rendite wie etwa Mieteinnahmen, so profitieren Anleger doppelt.

Sachwerte wie Immobilien als Kapitalanlage, Gold oder Aktien können vor Inflation schützen (Quelle: Eigene Darstellung).

Zur Klasse der Sachgüter zählen neben Immobilien auch Aktien, Gold und exotische Geldanlagen wie Kryptowährungen, Oldtimer, Weine und Kunstgüter.

Welche Geldanlage ist bei Inflation schlecht?

Schlecht stehen bei Inflation vor allem jene Investitionen da, welche fest verzinst und für einen bestimmten Zeitraum gebunden sind.

Durch eine steigende Menge Geld im System und eine Teuerung von Gütern wird Bargeld entwertet. Für die gleiche Menge Geld kann man weniger Güter kaufen. Zu den Geldwerten gehören Anleihen, Bargeld, Tagesgeld, Festgeld und Sparkonto.

Inflationssichere Geldanlagen

Was ist die beste Geldanlage, die auch bei Inflation gut funktioniert? Ein breit diversifiziertes Portfolio mit einem Übergewicht an Sachwerten.

Bei Inflation gehören zu einem stabilen Portfolio ein großer Anteil an Sachwerten, z.B. Immobilien (Quelle: Eigene Darstellung).

Eine Immobilie als Kapitalanlage ist ein relativ sicherer Hafen und auf mittel- bis langfristige Sicht eine der klügsten Investment-Entscheidungen.

Auch andere Sachwerte gehören in ein breit aufgestelltes Portfolio: Zum Beispiel Aktien und Gold, und für sehr risikofreudige Anleger möglicherweise auch Bitcoin.

Neben dem Sachwert-Anteil im Portfolio könnte es auch Sinn ergeben, kurzfristig laufende Anleihen zu halten, um die Volatilität des Portfolios einzugrenzen.

Gerne stellen wir Ihnen in einem unverbindlichen Infogespräch dar, wie eine Immobilie als Kapitalanlage vor Inflation schützt.