GmbH di gestione patrimoniale: riduzione/esenzione dell’imposta sulle attività produttive

Una società a responsabilità limitata è una forma specializzata di gestione patrimoniale che può essere particolarmente utile per chi dispone di un elevato patrimonio privato e di capitale. Il compito principale della società a responsabilità limitata è la gestione e la crescita fiscalmente ottimizzata del patrimonio conferito.

L’obiettivo principale della GmbH è quello di costituire un patrimonio a lungo termine reinvestendo i risparmi fiscali che la società riceve a varie condizioni. I vantaggi fiscali sono diversi a seconda del tipo di patrimonio da gestire. Esistono diversi tipi di VV GmbH:

- GmbH immobiliare

- Holding GmbH (per le partecipazioni azionarie)

- Aktien-GmbH (per la previdenza privata)

Una GmbH di gestione patrimoniale è soggetta all’imposta sulle attività produttive?

Questa forma speciale di GmbH è una società soggetta alle condizioni della legge tedesca sull’imposta sulle società dal punto di vista fiscale. Una GmbH a gestione patrimoniale è quindi generalmente soggetta all’imposta sulle attività produttive.

Ogni GmbH a gestione patrimoniale deve pagare l’imposta sul commercio?

La società costituisce un’impresa commerciale ed è quindi soggetta all’imposta sul commercio. Ma cosa si nasconde dietro il mito della GmbH di gestione patrimoniale senza imposta sul commercio?

Quando una GmbH non paga l’imposta sul commercio?

Esiste effettivamente un’eccezione. Potete tirare un sospiro di sollievo e considerarvi fortunati se gestite immobili con la vostra SGR. Questa forma speciale di GmbH di gestione patrimoniale è esente dall’imposta sulle attività produttive.

Riduzione dell’imposta sulle attività produttive nelle società di gestione di patrimoni

Avete fatto il grande passo e volete risparmiare sull’imposta commerciale con la vostra GmbH di gestione patrimoniale. Sembra che abbiate già soddisfatto il primo requisito di base: la vostra GmbH gestisce beni immobili. In questo caso, potete avvalervi della deduzione immobiliare estesa.

In linea di principio, va notato che questa procedura consente di ridurre l’imposta commerciale della GmbH che gestisce beni. Si tratta di una norma di legge che prevede uno sgravio fiscale per alcune società di gestione patrimoniale, consentendo alla GmbH di ridurre il proprio utile per l’ammontare del reddito derivante dall’attività di gestione patrimoniale nel calcolo dell’imposta commerciale. Questi profitti sono quindi esenti dall’imposta sul commercio.

Se tutti gli immobili sono di proprietà di una società immobiliare pura, tutti i redditi derivanti dalla locazione e dall’affitto sono esenti dall’imposta sulle attività produttive, a condizione che sia stata richiesta la riduzione per l’estensione della proprietà e che siano soddisfatti tutti i requisiti per la riduzione.

Per garantire questa esenzione, la Immobilien-GmbH può gestire solo le proprie proprietà e non può in nessun caso svolgere attività di commercio di immobili. Quest’ultimo è definito come l’acquisto e la successiva vendita di almeno tre immobili nell’arco di cinque anni. È vietata anche la locazione commerciale (complessi alberghieri, appartamenti per vacanze, ecc.). Attività come queste costituiscono un criterio di esclusione definitivo per la riduzione.

Autovettura aziendale nella GmbH di gestione patrimoniale

Le auto aziendali sono ammesse e innocue per l’esenzione dall’imposta sulle attività produttive.

La riduzione dell’imposta commerciale deve essere richiesta

È inoltre importante sapere che è l’azienda stessa a dover richiedere la riduzione all’ufficio delle imposte e che per ottenerla devono essere soddisfatte le seguenti condizioni:

- Carattere di gestione patrimoniale, assenza di entrate commerciali

- Gestione e utilizzo di beni propri

- Gestione e utilizzo di beni strumentali propri

- Gestione di edifici residenziali

- Costruzione e vendita di case unifamiliari, bifamiliari e condomini

Non noleggio di beni mobili

È inoltre vietato noleggiare le scorte, le attrezzature operative o i beni economici mobili. Ma c’è una soluzione anche per questo. In questo caso, è consigliabile adottare un duplice approccio e creare un’altra società a questo scopo. Questa società si occupa specificamente dei beni immobili da affittare, senza alcun impatto negativo sull’esenzione dall’imposta sul commercio della vostra Immobilien GmbH. Tuttavia, potete anche affittare le vostre proprietà alla “società di beni aziendali”, che può affittare le proprietà con, ad esempio, l’inventario come un pacchetto completo. Questo comporta anche vantaggi fiscali per la vostra società immobiliare, in quanto il reddito da locazione che ricevete dall’altra società a responsabilità limitata viene considerato come spese di gestione. L’utile imponibile si riduce.

Riduzione solo per gli immobili ad uso indiretto

Non va trascurato il fatto che la riduzione è concessa solo per gli immobili utilizzati indirettamente per l’azienda. Esempio: La vostra azienda possiede un edificio commerciale e per uffici che viene affittato a terzi. Questo genera un elevato reddito da locazione che va indirettamente a beneficio della vostra azienda. Tuttavia, se doveste utilizzare voi stessi questo immobile, avrebbe solo uno scopo diretto e la riduzione non si applicherebbe. Non avrebbe quindi senso affidare l’immobile a una Immobilien GmbH.

Nessuna attività accessoria nella VV GmbH

Per quanto riguarda le attività accessorie che non rientrano nelle aree sopra menzionate, è necessario tenere presente che qualsiasi attività, per quanto piccola, può portare al rifiuto della riduzione della proprietà estesa. Di conseguenza, viene riscossa anche l’imposta sul commercio, che può variare dal 7% al 31,5% a seconda della località; l’aliquota media in Germania è del 15%. (GewStH 2016 – II. Valutazione dell’imposta sul commercio (bundesfinanzministerium.de)

Le transazioni azionarie non sono dannose

Le transazioni azionarie non hanno un effetto negativo sulla riduzione della proprietà. È consentito acquistare, detenere e vendere azioni, ETF e fondi. Quindi, se avete un ampio portafoglio immobiliare con numerose proprietà ad alto reddito, questa normativa offre un’ottima opportunità per ottimizzare i vostri profitti a fini fiscali. Con l’aiuto di un consulente fiscale di fiducia, dovreste quindi chiarire se l’esternalizzazione degli immobili è un’opzione possibile nel vostro caso. La vostra società a responsabilità limitata di gestione patrimoniale, creata appositamente per questo scopo, sarà quindi esente dall’imposta sulle attività produttive.

Esenzione dall’imposta commerciale in caso di vendita dell’immobile esistente

Supponiamo di acquistare un immobile esistente per 200.000 euro e di volerlo rivendere 5 anni dopo per 250.000 euro. In questo caso, l’aumento di valore di 50.000 euro deve essere tassato. In ogni caso, si applicheranno l’imposta sulle società e la sovrattassa di solidarietà. La strategia di investimento non dovrebbe quindi concentrarsi sull’aumento di valore degli immobili, poiché l’obbligo di pagare le imposte – a differenza di quanto avviene per voi come privati – non decade nemmeno dopo 10 anni.

Con una strategia a lungo termine, tuttavia, è certamente possibile mitigare o evitare completamente la tassazione. Soprattutto nel caso di immobili con un prevedibile elevato incremento di valore, è necessario valutare attentamente le modalità di detenzione. Tuttavia, anche in questo esempio è garantita l’esenzione dall’imposta sulle attività produttive, pur mantenendo la riduzione della proprietà estesa.

Vendita di immobili con gestione patrimoniale GmbH

Per quanto meraviglioso possa sembrare il costrutto di cui sopra e, se gestito correttamente, lo è: quando vendete il vostro immobile, dovete sempre assicurarvi di non essere classificati come commercianti di immobili commerciali.

Cosa si applica a una società di gestione patrimoniale in caso di vendita di un immobile per quanto riguarda l’imposta sulle attività produttive?

Per evitare l’imposta sulle attività produttive, è necessario concordare una riduzione estesa dell’immobile. Uno dei fattori più importanti a tal fine è quello di non essere classificati come commercio di immobili commerciali.

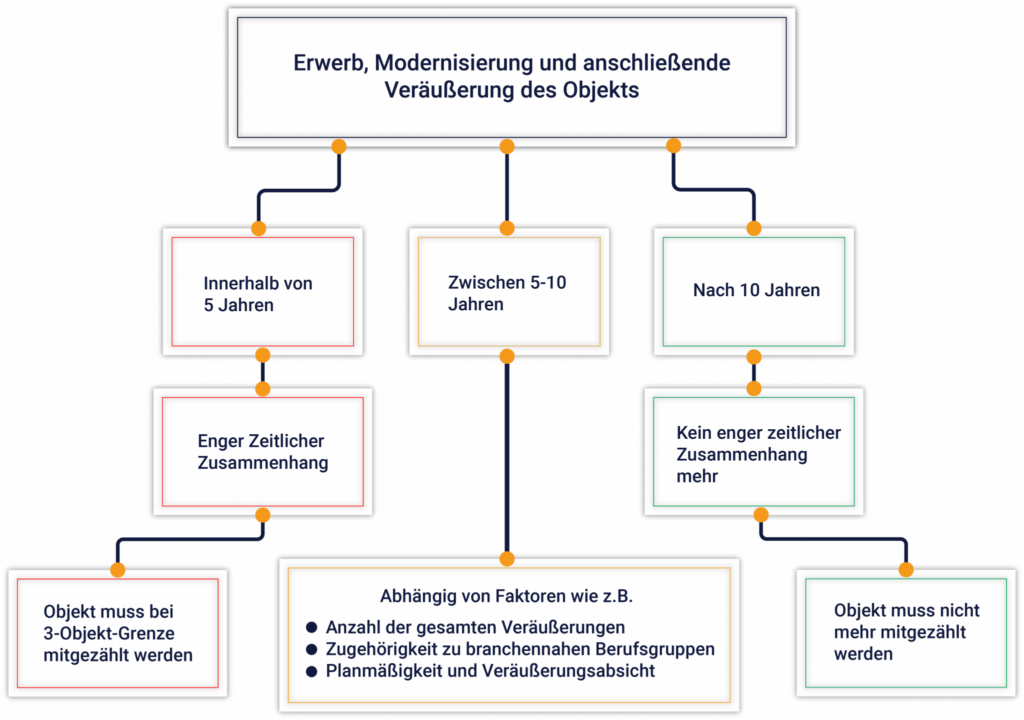

In generale, l’acquisto e la rivendita di 3 immobili nell’arco di 5 anni è considerato commercio di immobili se esiste una stretta connessione temporale tra l’acquisto dell’immobile e la vendita. Occorre prestare particolare attenzione ai lavori di ammodernamento estensivo degli immobili esistenti. Questi richiedono che l’immobile venga conteggiato nel limite dei 3 immobili.

Un’impresa commerciale è stabilita solo se l’immobile viene acquistato almeno condizionatamente con l’intenzione di rivenderlo. A dimostrazione di ciò, le autorità fiscali prestano un’attenzione meticolosa alla connessione temporale:

Asset-Managing GmbH: quando è dovuta l’imposta sul commercio?

Fino a 5 anni

Se l’acquisto, la costruzione o l’ammodernamento estensivo e la successiva vendita avvengono entro un periodo di 5 anni, ciò indica l’intenzione di vendere. L’immobile deve essere incluso nel “limite di proprietà”. Tuttavia, questo limite di 5 anni è una guida, non un limite fisso. Un leggero superamento di 2 mesi, ad esempio, non ha necessariamente un effetto negativo. Avete l’opportunità di smentire la vostra presunta intenzione di vendere dimostrando in modo credibile che, al momento dell’acquisto o al momento del completamento, avevate ancora la seria intenzione di affittare, affittare o vivere nell’immobile a lungo termine.

Tenendo conto della vostra situazione personale e dell’esclusione di altri fattori che indichino un’attività commerciale, come ad esempio un numero elevato di immobili venduti, periodi di vendita brevi e uniformi o un’occupazione a tempo pieno nel settore edile, potrebbe essere possibile confutare questa tesi in singoli casi.

5-10 anni

Se si parla di un periodo da 5 a 10 anni, dipende soprattutto dalle altre circostanze necessarie per essere classificati come commercio di immobili commerciali. Innanzitutto, si tratta di un numero elevato di immobili venduti, oltre all’appartenenza a un gruppo professionale vicino al settore, come un architetto, un agente immobiliare o un imprenditore edile.

Limite superiore 10 anni

Se tra la vendita e l’alienazione intercorrono almeno 10 anni, si raggiunge il limite superiore, oltre il quale non esiste più una stretta connessione temporale. Gli immobili che sono stati affittati, noleggiati o utilizzati dal cliente per più di 10 anni non devono essere inclusi nei 3 immobili in vendita.

Caso particolare di uso proprio

Se intendete vendere la vostra casa, questa non viene conteggiata come uno dei 3 immobili. È considerata una transazione di vendita privata e, a seconda del periodo di detenzione, non viene più tassata privatamente o dopo 10 anni. Tuttavia, è importante che l’immobile sia stato utilizzato esclusivamente da voi per l’intero periodo di detenzione o almeno negli ultimi 3 anni prima della vendita. Se un immobile viene utilizzato solo temporaneamente a titolo privato, ma l’intenzione era quella di venderlo fin dall’inizio, deve essere conteggiato anche l’immobile.

In questo caso, la situazione deve essere considerata individualmente e dovete essere in grado di dimostrare che intendete utilizzare l’immobile da soli. Se avete arredato l’immobile individualmente, come sarebbe meno probabile per un investitore, questo depone a favore di una seria intenzione, ad esempio. La vendita può anche derivare da una situazione di emergenza personale. Come si può notare, ci sono molti aspetti che non possono essere definiti con precisione in termini generali e sono in gran parte una questione di interpretazione.

Conclusione

Non esiste una dichiarazione di validità generale o una procedura esatta per andare sul sicuro. I fattori decisivi sono l’interazione tra tempistica, pianificazione e attività di acquisizione e cessione. È essenziale che voi, in qualità di soci della vostra Immobilien GmbH, non siate in nessun caso classificati come commercianti di immobili commerciali. In caso contrario, non potete aspettarvi di essere esentati dall’imposta sulle attività produttive.